IKPI, Jakarta: Ketua Himpunan Administrasi Fiskal Universitas Indonesia (Kostaf UI) Hafidh Nadhor Tsaqib, menyoroti masih rendahnya tingkat kepatuhan wajib pajak di Indonesia. Hal ini berbeda jauh terhadap tingkat kepatuhan pajak di negara-negara di Skandinavia, yang bisa dibilang sudah sangat baik.

Hal tersebut dikatakan Hafidh saat menjadi narasumber di Podcast Ikatan Konsultan Pajak Indonesia (IKPI) yang dipandu oleh pengurus pusat IKPI Hijrah Hafiduddin. Acara ini juga disiarkan langsung melalui link Youtube IKPI pada beberapa waktu lalu.

Menurut Hafidh, terminologi pajak di Indonesia tergolong menyeramkan bagi wajib pajak. Terminologi seperti pajak yang sifatnya memaksa dan tidak dikembalikan secara langsung kepada masyarakat, ini dianggap sebagai momok menakutkan yang tidak bersahabat.

Dia berharap, untuk lebih meningkatkan kepatuhan wajib pajak hendaknya terminologi atau definisi pajak bisa lebih kearah yang positif.

“Kalau menurut saya, definisi pajak adalah investasi masyarakat yang bisa ditagih atau dikembalikan melalui pembangunan infrastruktur atau sesuatu kebijakan yang dampaknya dirasakan langsung oleh mereka, seperti pembangunan jalan umum, pendidikan gratis, transportasi umum gratis dan sebagainya,” kata Hafidh.

Karena lanjut Hafidh, jika mengacu kepada negara-negara di Skandinavia yang memungut pajak besar kepada warganya, ternyata mereka punya tingkat kepatuhan membayar pajak yang tinggi. Hal ini dikarenakan, warga di negara-negara maju tersebut sangat merasakan manfaat dari pajak yang dibayarkan.

“Mungkin di Indonesia, masyarakatnya belum merasa ada manfaat yang didapat dari pajak yang mereka bayarkan. Jadi harus ada penyadaran dari seluruh pihak kepada wajib pajak agar mereka patuh terhadap kewajibannya dan yakinkan juga bahwa mereka akan mendapatkan manfaat langsung dari pajak yang dibayar,” katanya.

Dia menegaskan, jika regulasi di Indonesia sudah di buat seperti masyarakat harus legowo dan pajak yang dibayarkan jangan diharapkan untuk kembali lagi kepada si pembayar pajak, ini tentunya akan menjadi kesan bahwa pajak di Indonesia menjadi negatif.

“Jadi publik itu beranggapan buat apa mereka membayar pajak jika manfaatnya tidak bisa dirasakan langsung. Karena fungsi pajak adalah untuk kemakmuran masyarakat. Mungkin ini juga salah satu permasalahan yang menjadikan kepatuhan wajib pajak di Indonesia masih sangat rendah,” ujarnya.

Selain itu lanjut Hafidh, tidak patuhnya wajib pajak akan kewajibannya juga ada yang disebabkan faktor ketidaktahuan mengenai cara melakukan pembayaran pajak atau apakah mereka sudah masuk dalam kategori wajib pajak.

Seperti di sektor usaha mikro kecil dan menengah (UMKM), menurut dia banyak pelaku UMKM yang tidak memiliki pengetahuan tentang pajak. Mereka beranggapan kalau usaha yang dijalankan hanya mencari keuntungan pribadi tanpa harus ada kontribusi terhadap negara atau daerah.

“Nah, ini juga menjadi tanggung jawab kami sebagai mahasiswa yang mengetahui ilmu perpajakan untuk mengedukasi para pelaku UMKM yang memang masih buta masalah pajak,” katanya.

Pada kesempatan ini, sebagai konsultan pajak Hijrah juga memberikan pandangannya terkait tingkat kepatuhan wajib pajak dan definisi pajak di Indonesia.

Menurut Hijrah, pajak adalah kontribusi wajib kepada negara yang terutang oleh orang pribadi atau badan yang bersifat memaksa berdasarkan undang-undang.

Selain itu kata dia, wajib pajak juga tidak mendapatkan imbalan secara langsung atas apa yang telah diberikan, karena pajak yang dipungut pemerintah baik pusat maupun daerah digunakan untuk keperluan negara dan pembangunan daerah serta pemanfaatannya untuk kemakmuran rakyat.

Hijrah juga melihat, tingkat kepatuhan wajib pajak di Indonesia dalam melaporkan Surat Pemberitahuan (SPT) Tahunan dan membayar pajak cenderung mengalami peningkatan dalam lima tahun terakhir.

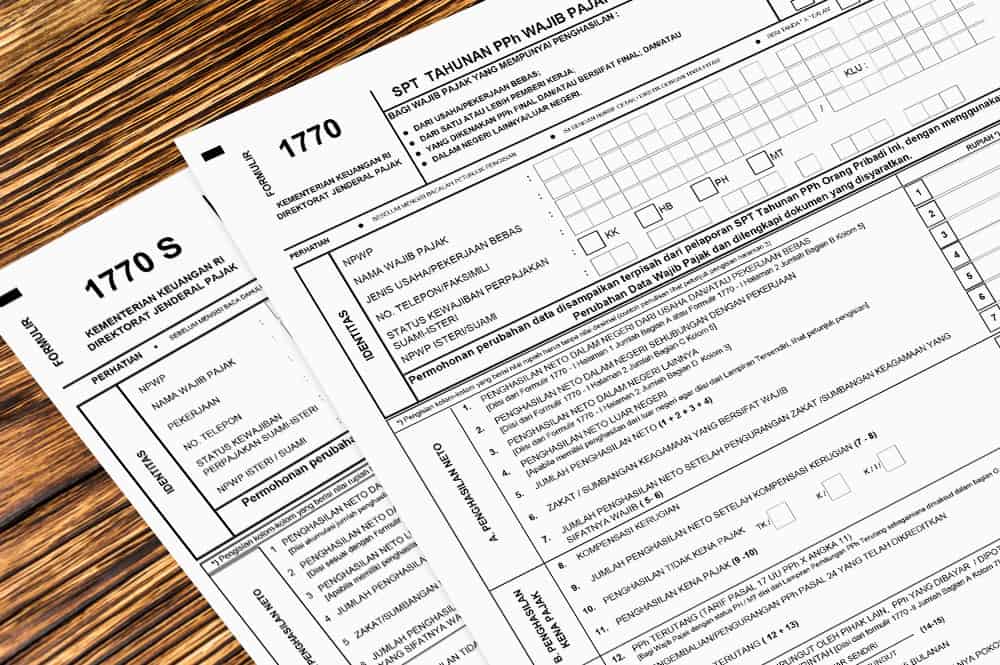

Menurutnya, jika mengutip data dari Direktorat Jenderal Pajak (DJP), rasio kepatuhan wajib pajak dalam melaporkan SPT tahunan mencapai 84,07% pada 2021 dengan SPT yang dilaporkan sebanyak 15,9 juta laporan dari 19 juta wajib pajak.

“Jika dilihat lima tahun belakangan, pada 2017 rasio kepatuhannya sebesar 72,58%. Pada 2018, rasio pajak menurun menjadi 71,1% dengan yang membayar pajak hanya 12,55 juta orang dari total 17,65 juta wajib pajak,” ujarnya.

Dijelaskan Hijrah, pada tahun 2019 rasio kepatuhannya kembali naik menjadi 73,06%, sedangkan masyarakat yang melaporkan SPT tahunan tercatat 13,39 juta dari 18,33 juta wajib pajak.

“Kemudian pada tahun 2020, rasio kepatuhan pajak meningkat kembali menjadi 78%. Setahun setelahnya rasio kepatuhan pajak kembali naik menjadi 84,07%,” katanya. (bl)

PODCAST PAJAK IKPI STUDIO MOCHAMAD SOEBAKIR: https://www.youtube.com/watch?v=xTL49Y72qkE