Oleh: Nalphian Seotang

A. Kondisi saat ini mengenai aturan pencegahan penghindaran pajak di Indonesia

Sejak Undang-Undang Nomor 7 Tahun 1983 tentang Pajak Penghasilan (UU PPh) mulai berlaku pada tanggal 1 Januari 1984, Menteri Keuangan dan Direktur Jenderal Pajak telah dilengkapi dengan seperangkat aturan yang memberikan mereka kewenangan untuk memberantas praktik-praktik penghindaran pajak. Seperangkat aturan tersebut tertuang di dalam Pasal 18 UU PPh.

Seiring dengan perubahan UU PPh yang sudah dilakukan sebanyak tujuh kali sejak tahun 1983 hingga sekarang, ketentuan di dalam Pasal 18 pun turut berkembang. Ini berarti bahwa aturan penghindaran pajak berganda di Indonesia juga turut berkembang. Pada awalnya, Pasal 18 hanya terdiri dari 4 ayat. Sekarang, berdasarkan Undang-Undang No. 7 Tahun 2021 tentang Harmonisasi Peraturan Perpajakan (UU HPP), Pasal 18 terdiri dari 8 ayat.

Mayoritas dari ketentuan di Pasal 18 UU PPh pun telah diatur lebih lanjut di dalam beberapa Peraturan Menteri Keuangan (PMK). Seperti contohnya:

(i) Ketentuan Pasal 18 ayat (1) telah diatur lebih lanjut dalam PMK 169 Tahun 2015 tentang debt-to-equity ratio untuk keperluan perpajakan ;

(ii) Ketentuan Pasal 18 ayat (2) telah diatur lebih lanjut dalam PMK 17 Tahun 2017 tentang deemed dividends dari controlled foreign corporations ; dan

(iii) Ketentuan Pasal 18 ayat (3) telah diatur lebih lanjut dalam seperangkat Peraturan Menteri Keuangan dan Peraturan Dirjen Pajak terkait dengan transfer pricing.

Dengan demikian, Direktur Jenderal Pajak sudah bisa mengimplementasikan aturan-aturan tersebut di lapangan untuk memberantas praktik-praktik penghindaran pajak karena telah ada aturan pelaksananya.

Namun, menarik untuk dicatat bahwa semua aturan di dalam ketentuan Pasal 18 UU PPh merupakan aturan-aturan pencegahan penghindaran pajak yang bersifat spesifik, atau biasanya dikenal dengan sebutan specific anti-avoidance rule. Sebelum Peraturan Pemerintah Nomor 55 Tahun 2022 tentang Penyesuaian Aturan Pajak Penghasilan (PP No. 55 Tahun 2022) berlaku, sepanjang pengetahuan penulis, Indonesia belum pernah memiliki aturan pencegahan penghindaran pajak yang bersifat umum (general anti-avoidance rule).

Aturan-aturan yang sudah dimiliki Indonesia tersebut dikatakan bersifat spesifik, karena mereka hanya ditujukan untuk memberantas praktik penghindaran pajak spesifik yang dilakukan oleh wajib pajak tertentu atau melalui skema transaksi tertentu.

Terdapat rambu-rambu yang jelas di dalam aturan tersebut seperti mengenai apa saja yang dapat dianggap sebagai praktik penghindaran pajak yang tidak diperbolehkan.

Namun sayangnya, dalam beberapa kesempatan, aturan yang bersifat spesifik tidaklah efektif untuk memberantas atau mencegah praktik penghindaran pajak yang cenderung selalu berkembang. Direktur jJenderal pPajak tidak dapat mencegah praktik-praktik penghindaran pajak tersebut, karena mereka tidak dapat dijaring oleh unsur-unsur dalam aturan-aturan spesifik yang sudah ada.

Perlunya aturan umum pencegahan penghindaran pajak

Para penghindar pajak cenderung akan selalu mencoba mencari cara yang kreatif untuk mengakali aturan-aturan yang spesifik tersebut. Ironis, semakin jelas rambu-rambu itu disebutkan di dalam suatu aturan, maka semakin jelas juga bagi para penghindar pajak untuk menggambarkan mengenai kondisi-kondisi di mana perbuatan mereka nantinya tidak akan dianggap sebagai praktik penghindaran pajak karena telah melaksanakan sesuai konteks aturan yang ada.

Kondisi ini tentunya sangat dimanfaatkan para penghindar pajak, khususnya untuk terus menemukan cara bagaimana mereka harus mengakalinya.

Mengingat kelemahan yang dimiliki oleh aturan-aturan spesifik pencegahan penghindaran pajak, maka diperlukan suatu aturan pencegahan penghindaran pajak yang bersifat umum. Dalam hal ini, “umum” memiliki arti bahwa unsur-unsur yang menjadi pembentuk aturan tersebut tidaklah dirumuskan secara spesifik sehingga keberlakuannya lebih bisa luwes. Oleh sebab itu, melalui Pasal 32 ayat (4) PP No. 55 Tahun 2022, pemerintah memberikan wewenang tambahan kepada Direktur Jenderal Pajak sejak 20 Desember 2022.

Dalam ketentuan tersebut, Direktur jJenderal Pajak diberikan wewenang untuk menentukan kembali besarnya pajak yang seharusnya terutang dengan berpedoman pada prinsip pengakuan substansi ekonomi di atas bentuk formalnya (substance-over-form). Wewenang ini dapat diterapkan ketika semua aturan spesifik penghindaran pajak tidak efektif untuk mencegah suatu praktik penghindaran pajak.

Berikut ini adalah kutipan bunyi ketentuan di dalam Pasal 32 ayat (4) PP No. 55 Tahun 2022:

“Dalam hal terdapat praktik penghindaran pajak sebagaimana dimaksud pada ayat (1) yang tidak dapat dicegah menggunakan mekanisme yang diatur pada ayat (2), Direktur Jenderal Pajak dapat menentukan kembali besarnya pajak yang seharusnya terutang dengan berpedoman pada prinsip pengakuan substansi ekonomi di atas bentuk formalnya.”

Karena ketentuan di dalam Pasal 32 ayat (4) PP No. 55 Tahun 2022 ini berpedoman hanya pada suatu prinsip dan berfungsi sebagai upaya terakhir (last resort) untuk mencegah penghindaran pajak ketika aturan-aturan yang bersifat spesifik tidak lagi efektif, ketentuan ini dapat disebut sebagai aturan umum pencegahan penghindaran pajak.

Kemudian, penerapan prinsip substance-over-form menjadi suatu norma tertulis di dalam peraturan perundang-undangan perpajakan di Indonesia sebagai aturan umum pencegahan, atau penghindaran pajak adalah hal yang menarik untuk ditinjau lebih lanjut.

Perlu dicatat bahwa sebelum PP No. 55 Tahun 2022 berlaku, prinsip tersebut pernah diterapkan sebagai dasar penerapan manfaat yang diberikan oleh Perjanjian Penghindaran Pajak Berganda (P3B) sebagaimana diatur dalam Peraturan Dirjen Pajak No. 25 Tahun 2018 tentang Tata Cara Penerapan Persetujuan Penghindaran Pajak Berganda. Dalam peraturan itu disebutkan bahwa dalam hal substansi ekonomi suatu transaksi berbeda dengan bentuk hukumnya, maka penerapan P3B harus didasarkan pada substansi ekonominya. Namun, ketentuan tersebut khusus diberlakukan spesifik untuk penerapan P3B saja dan tidak dalam hal lainnya.

Berikut ini adalah uraian tinjauan umum dari sudut pandang hukum atas penerapan prinsip substance-over-form sebagai aturan umum pencegahan penghindaran pajak.

- Tinjauan dari perspektif penegakan hukum

Berdasarkan ketentuan Pasal 8 huruf a PMK 17 Tahun 2013, diatur bahwa temuan hasil pemeriksaan pajak harus didasarkan pada bukti kompeten yang cukup dan berdasarkan ketentuan peraturan perundang-undangan perpajakan.

Pada dasarnya, ketentuan di atas bertujuan untuk menjamin agar temuan-temuan pemeriksaan yang dikenakan oleh Direktur Jenderal Pajak harus didasarkan pada ketentuan yang jelas diatur secara tertulis di dalam peraturan perundang-undangan, sehingga hak-hak wajib pajak dapat dijamin.

Kemudian, Direktur Jenderal Pajak dilarang untuk membuat temuan hasil pemeriksaan berdasarkan subjektivitas pemeriksa, termasuk berdasarkan prinsip-prinsip yang tidak tertulis dalam peraturan perundang-undangan.

Jadi, dengan berlakunya PP No. 55 Tahun 2022, prinsip substance-over-form tidak lagi merupakan prinsip yang bersifat tidak tertulis yang bisa dipertanyakan legalitasnya, jika digunakan oleh Direktur Jenderal Pajak sebagai dasar hukum dalam membuat temuan pemeriksaan.

Dengan demikian, PP No. 55 Tahun 2022 memberikan landasan hukum yang tegas di dalam peraturan perundang-undangan, sehingga prinsip substance-over-form dapat digunakan sebagai aturan umum pencegahan penghindaran pajak oleh Direktur Jenderal Pajak.

Dari sudut pandang penegakan hukum pajak, dengan diterapkannya prinsip substance-over-form menjadi norma tertulis di dalam peraturan perundang-undangan di Indonesia. Direktur Jjenderal pPajak seakan-akan diberikan “senjata terakhir” untuk bisa memberantas praktik penghindaran pajak yang dapat digunakan, khususnya mana kala aturan-aturan spesifik pencegahan penghindaran pajak tidak lagi efektif untuk digunakan.

Diharapkan dengan diberikannya kewenangan tambahan ini, Direktur Jenderal Pajak dapat menciptakan level playing field untuk semua wajib pajak. Sehingga setiap wajib pajak nantinya akan membayar kewajibannya sesuai dengan proporsi yang adil dan sesuai peraturan perundang-undangan perpajakan.

Jadi, idealnya tidak ada lagi wajib pajak yang membayar pajak lebih kecil dari yang seharusnya, karena memang itu yang berlaku menurut peraturan perundang-undangan. Dengan demikian, bukan karena mereka (wajib pajak) mampu merekrut ahli-ahli perpajakan dan itu bisa membantu untuk menghindar dari kewajibannya dan bahkan mengakali peraturan yang berlaku.

- Tinjauan dari perspektif kepastian hukum

Selain dari aspek penegakan hukum, terdapat juga aspek kepastian hukum yang layak untuk ditinjau terkait penerapan prinsip ini.

Di satu sisi, kejelasan perumusan unsur-unsur di dalam suatu norma tertulis adalah penting demi tercapainya kepastian hukum terkait penerapan norma tersebut. Karakteristik dari aturan spesifik pencegahan penghindaran pajak, yang menguraikan dengan rinci kondisi-kondisi seperti apa yang dapat dianggap sebagai praktik penghindaran pajak yang dilarang, cenderung lebih bisa memenuhi tujuan kepastian hukum daripada aturan yang bersifat umum.

Namun di sisi lain, dengan semakin jelas dirumuskannya unsur-unsur suatu norma tertulis, maka norma tersebut akan semakin kaku dan sulit untuk mengikuti perubahan yang terjadi di dalam masyarakat. Dalam hal penghindaran pajak, aturan itu semakin kaku dan sulit untuk mencegah praktik penghindaran pajak yang akan terus berkembang.

Di sinilah letak diperlukannya aturan umum pencegahan penghindaran pajak, yang seharusnya lebih luwes untuk mengikuti perkembangan yang terjadi di masyarakat.

Sayangnya, sifat “umum” dan “luwes” dari aturan umum dapat menyebabkan ketidakpastian hukum. Penerapan prinsip substance-over-form sebagai aturan umum pencegahan penghindaran pajak patut diduga akan bervariasi nantinya ketika diimplementasikan. Terdapat kemungkinan bahwa (i) antara wajib pajak yang satu dengan wajib pajak yang lain, (ii) antara wajib pajak dengan petugas pajak, atau (iii) antara petugas pajak yang satu dengan petugas pajak yang lain akan memiliki pemahaman yang berbeda-beda apakah suatu transaksi dapat dikatakan sebagai praktik penghindaran pajak berdasarkan prinsip substance-over-form.

Oleh karena hal di atas, peraturan yang akan diterbitkan Menteri Keuangan untuk mengatur tata cara penerapan prinsip substance-over-form sebagai aturan pencegahan penghindaran pajak adalah sangat penting. Peraturan tersebutlah yang seharusnya menjamin kepastian hukum bagi wajib pajak dan mencegah Direktur Jenderal Pajak menyalahgunakan kewenangannya.

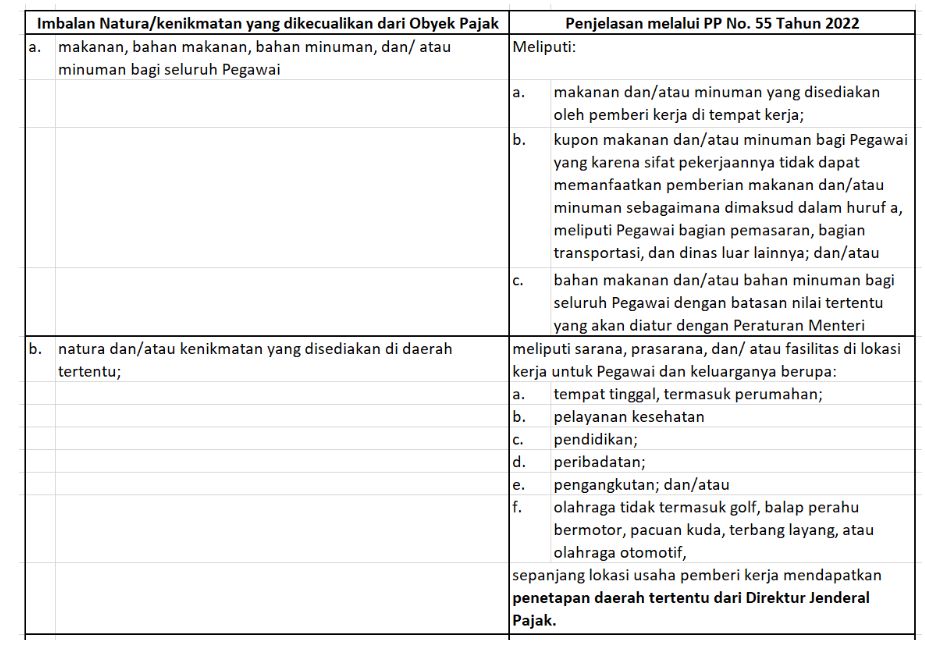

Sebagaimana diatur oleh Pasal 44 PP No. 55 Tahun 2022, penerapan prinsip substance-over-form sebagai aturan pencegahan penghindaran pajak harus dilakukan dengan memperhatikan:

- Batasan kewenangan dan prosedur pelaksanaan;

- Kegiatan yang dilakukan wajib pajak masuk dalam cakupan penghindaran pajak;

- Tahap pengujian formil dan materiil;

- Mekanisme penjaminan kualitas; dan/atau

- Perlindungan hak wajib pajak, serta penerapannya harus dilaksanakan dengan tata kelola pemerintahan yang baik.

Ketentuan-ketentuan tersebut akan dicakup dalam peraturan menteri keuangan. Diharapkan menteri keuangan dapat menerbitkan peraturan yang di satu sisi dapat menjamin kepastian hukum untuk wajib pajak, namun di sisi lain tidak menghilangkan sifat “umum” dari aturan ini agar efektif untuk mencegah praktik-praktik penghindaran pajak yang cenderung terus berevolusi.

- Tinjauan dari perspektif pembentukan peraturan perundang-undangan

Poin terakhir yang layak untuk ditinjau adalah dari sudut pandang pembentukan peraturan perundang-undangan.

Menarik untuk dicatat bahwa batang tubuh UU PPh sama sekali tidak menyebutkan mengenai pemberlakuan prinsip substance-over-form sebagai aturan pencegahan penghindaran pajak.

Frasa “prinsip substance-over-form” hanya muncul pada penjelasan Pasal 18 UU PPh, dan penjelasan tersebut juga tidak menyebutkan penggunaan prinsip substance-over-form sebagai aturan pencegahan penghindaran pajak.

Berikut ini adalah kutipan dari penjelasan Pasal 18:

“Pemerintah berwenang mencegah praktik penghindaran pajak sebagai upaya yang dilakukan wajib pajak untuk mengurangi, menghindari, atau menunda pembayaran pajak yang seharusnya terutang yang bertentangan dengan maksud dan tujuan ketentuan peraturan perundang-undangan di bidang perpajakan. Salah satu cara penghindaran pajak adalah dengan melakukan transaksi yang tidak sesuai dengan keadaan yang sebenarnya yang bertentangan dengan prinsip substance over form, yaitu pengakuan substansi ekonomi di atas bentuk formalnya”.

Berdasarkan Pasal 7 ayat (1) Undang-Undang Pembentukan Peraturan Perundang-undangan (UU P3), hierarki suatu undang-undang adalah lebih tinggi daripada hierarki suatu peraturan pemerintah. Kekuatan hukum peraturan perundang-undangan adalah sesuai dengan hierarki tersebut.

Ini artinya materi muatan dari peraturan pemerintah tidak boleh bertentangan dari undang-undang yang menaunginya.

Pasal 9 ayat (2) UU P3 mengatur lebih lanjut bahwa dalam hal suatu peraturan perundang-undangan di bawah undang-undang. Jadi jika diduga ada peraturan yang bertentangan dengan undang-undang, maka pengujiannya harus dilakukan oleh Mahkamah Agung.

Berdasarkan hal di atas, patut untuk diteliti lebih lanjut apakah penerapan prinsip substance-over-form sebagai aturan pencegahan penghindaran pajak di dalam PP No. 55 Tahun 2022 dapat dianggap bertentangan dengan UU PPh karena memuat norma yang lebih luas dari yang diatur dalam UU PPh, sehingga ketentuan itu seharusnya tidak memiliki daya keberlakuan.

Jika memang demikian, terdapat risiko ketentuan tersebut akan dinyatakan tidak berlaku jika ketentuan itu diuji materikan di Mahkamah Agung.

- Kesimpulan

Dengan demikian, penerapan prinsip substance-over-form sebagai aturan umum pencegahan penghindaran pajak membuka babak baru di dunia perpajakan Indonesia. Sepanjang pengetahuan penulis, sebelumnya Indonesia belum pernah memiliki aturan umum pencegahan penghindaran pajak.

Maka, dengan diberlakukannya prinsip ini sebagai norma tertulis untuk mengecah praktik penghindaran pajak, Direktur jJenderal Pajak semakin diperkuat dengan diberikan landasan hukum yang jelas untuk menegakkan peraturan perpajakan.

Namun demikian, kepastian hukum dari penerapan prinsip ini perlu juga dijaga. Peraturan yang nantinya akan diterbitkan oleh menteri keuangan menjadi krusial karena di dalam peraturan tersebut menteri keuangan harus menjaga keseimbangan atara wewenang Direktur Jenderal Pajak dan hak-hak wajib pajak.

Di satu sisi, peraturan tersebut diharapkan dapat menjaga agar wajib pajak mendapatkan kepastian hukum, dan di sisi lain peraturan ini diharapkan dapat merealisasikan agar pencegahan atau penghindaran pajak menjadi efektif tanpa adanya penyalahgunaan wewenang oleh Direktur Jenderal Pajak.

Terakhir, terdapat aspek pembentukan peraturan perundang-undangan yang perlu diteliti lebih lanjut terkait penerapan prinsip substance-over-form tersebut di dalam PP No. 55 Tahun 2022, yakni apakah penerapan tersebut bertentangan dengan UU PPh.

*) Artikel ini merupakan pendapat pribadi penulis dan bukan cerminan sikap asosiasi tempat penulis bernaung.

*) Penulis adalah konsultan pajak terdaftar yang tergabung dalam asosiasi Ikatan Konsultan Pajak Indonesia (IKPI) NRA 002902.