oleh : Bambang Pratiknyo

Aturan pelaksanaan tentang perlakuan PPh atas Imbalan Natura/Kenikmatan akhirnya diterbitkan, melalui Peraturan Pemerintah Nomor 55 Tahun 2022 (selanjutnya disingkat dengan PP No.5 Tahun 2022). Dari segi waktu penerbitannya yang di penghujung tahun 2022 memang agak disayangkan mengingat berdasarkan Undang-Undang Harmonisasi Peraturan Perpajakan (UU HPP) ketentuan pemajakan atas natura/kenikmatan sudah berlaku sejak 1 Januari 2022. Namun demikian setidaknya pemenuhan kewajiban perpajakan tahun 2022 masih ada waktu 3 sampai 4 bulan ke depan.

Sudah tentu aturan ini sangat ditunggu-tunggu oleh Wajib Pajak, baik Pemberi Imbalan (Pemberi Kerja) maupun Penerima Imbalan (Pegawai), karena jika hanya mendasarkan pada ketentuan UU HPP, pemajakan atas natura/kenikmatan masih diliputi ketidak-jelasan.

Pemahaman atas kejelasan yang diberikan oleh PP No. 5 Tahun 2022 sangat penting. Untuk itu di bawah ini diuraikan telaah atas perlakuan pemajakan atas imbalan natura/kenikmatan berdasarkan PP tersebut. Telaah dilakukan meliputi aspek Obyek Pajak, Penilaian dan Implikasi bagi Pemberi Kerja.

A. Objek Pajak Imbalan Natura/Kenikmatan

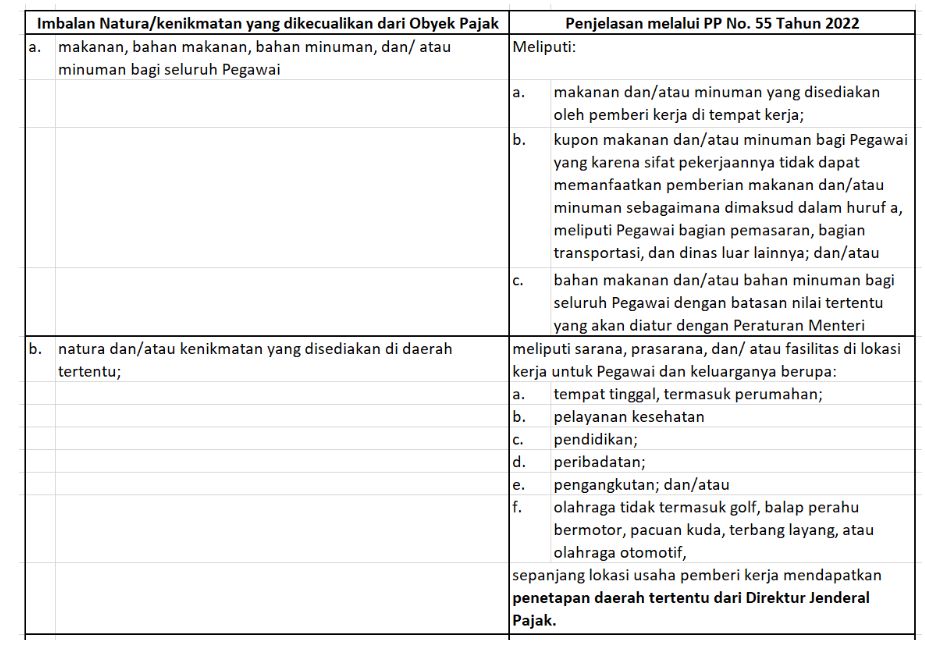

Seperti diketahui, objek pajak atas imbalan natura/kenikmatan dibuat dengan pendekatan negative list yang mana objek pajaknya adalah yang tidak dikecualikan. Imbalan natura/kenikmatan yang dikecualikan diperjelas oleh PP No. 55 tahun 2022 yang penulis sajikan dengan tabel :

Penjelasan atas natura/kenikmatan yang dikecualikan dari huruf a sampai c pada dasarnya tidak berbeda dengan penegasan yang pernah diberikan dalam Peraturan Menteri Keuangan (PMK) sebelum UU HPP, yaitu PMK No.167/PMK.03/2018.

Terkait dengan makanan dan/atau minuman bagi seluruh pegawai terdapat persoalan mengenai perlakuan atas makanan/minuman yang dikonsumsi dari kupon yang dikonsumsi bukan di tempat kerja oleh Pegawai selain bagian pemasaran, transportasi dan dinas luar lainnya? Berdasarkan ketentuan tekstual, maka atas kasus tersebut tetap tidak dikecualikan, alias kena pajak.

Jika benar demikian, dapat dinyatakan bahwa ketentuan ini kurang adil, dan karenanya hal ini merupakan persoalan yang harus dituntaskan. Khusus tentang bahan makanan/minuman dengan batasan nilai tertentu yang dikecualikan sebagai objek pajak akan diatur lebih lanjut dengan Peraturan Menteri.

Berkenaan dengan ketentuan natura/kenikmatan di daerah tertentu tidak terdapat persoalan, malahan khusus tentang pengangkutan pegawai tidak lagi dibatasi hanya untuk penugasan pertama dan pada saat berakhirnya penugasan. Dengan demikian kenikmatan berupa fasilitas pengangkutan sehari-hari ke dan dari tempat kerja di daerah tertentu menjadi objek pajak yang dikecualikan.

Pengecualian objek pajak atas natura/kenikmatan yang harus disediakan oleh pemberi kerja dalam pelaksanaan pekerjaan juga pada umumnya mengacu kepada penegasan dalam PMK No.167/PMK.03/2018. Hal yang membedakan dalam PP No.55 Tahun 2022 adalah ditambahkannya kata “Kesehatan” selain keamanan dan keselamatan kerja. Untuk itu PP No. 55 tahun 2022 mengecualikan natura dan/atau kenikmatan yang diterima dalam rangka penanganan endemi, pandemi, atau bencana nasional.

Lebih lanjut dijelaskan bahwa yang dimaksud dengan “natura dan/atau kenikmatan yang diterima dalam rangka penanganan endemi, pandemi, atau bencana nasional” meliputi natura dan/atau kenikmatan yang diterima Pegawai beserta anggota keluarganya berdasarkan ketentuan kementerian yang menyelenggarakan urusan pemerintahan di bidang kesehatan antara lain berupa alat pendeteksi virus pandemi dan/atau vaksin beserta sarana penunjangnya.

Namun demikian terkait dengan Pengecualian objek pajak atas natura/kenikmatan yang harus disediakan oleh pemberi kerja dalam pelaksanaan pekerjaan ini masih menyisakan persoalan, yaitu kalimat “yang diwajibkan oleh kementerian atau lembaga berdasarkan ketentuan peraturan perundang-undangan”.

Bagaimana Wajib Pajak mengetahui tentang “yang diwajibkan oleh kementerian atau lembaga berdasarkan ketentuan peraturan perundang-undangan”? Akibatnya jika ternyata ada natura/kenikmatan yang diberikan oleh pemberi kerja dalam pelaksanaan pekerjaan yang tidak diwajibkan oleh kementerian/Lembaga, maka pengecualiannya menjadi gugur. Termasuk dalam hal ini adalah fasilitas antar jemput pegawai yang mana sesungguhnya berdasarkan Keputusan Dirjen Pajak No.KEP-220/PJ/2002 bukan merupakan objek pajak tanpa mengaitkan dengan kewajiban dari kementerian/lembaga.

Selain itu, pakaian seragam bagi pekerja di Bank atau perusahaan lainnya yang tidak terkait dengan keamanan, keselamatan dan kesehatan kerja tentu saja masih menjadi persoalan tersendiri apabila tidak diwajibkan oleh kementerian/lembaga. Oleh karena itu hal ini merupakan persoalan yang harus dituntaskan melalui penegasan oleh Pemerintah.

Hal utama dan yang terpenting terkait dengan ketentuan objek pajak atas imbalan natura/kenikmatan adalah ketentuan huruf e, yaitu natura dan/atau kenikmatan dengan jenis dan/atau batasan tertentu. Sangat pentingnya ketentuan ini karena selain berimplikasi kepada ketentuan huruf a, b dan c di atas juga menentukan tercapai atau tidaknya tujuan awal pemajakan atas imbalan natura/kenikmatan, yaitu mencegah kurangnya penerimaan negara dari pilihan pemberian natura/kenikmatan kepada pegawai yang terkena tarif PPh yang lebih tinggi dari tarif PPh Pemberi Kerja.

Dengan PP No. 55 Tahun 2022 ternyata persoalan ini belum dituntaskan dan masih harus menunggu PMK. Meski demikian dalam PP No. 55 tahun 2022 arahnya sudah terindikasi, yaitu dengan adanya kriteria penerima penggantian. Dengan adanya kriteria penerima penggantian diharapkan penerima penggantian yang masih terkena tarif rendah tidak perlu dikenakan pajak atas penerimaan natura/kenikmatannya. Selain itu, kenikmatan berupa fasilitas kesehatan (contoh klinik buat pekerja) sebaiknya juga dikecualikan sebagaimana telah dikemukakan penulis pada artikel sebelumnya.

B. Penilaian imbalan natura/kenikmatan

Dengan PP No.55 tahun 2022 masalah nilai imbalan natura/kenikmatan menjadi lebih jelas, yaitu bahwa untuk natura harus dinilai dengan nilai pasar, sedangkan untuk kenikmatan dinilai berdasarkan jumlah biaya yang dikeluarkan atau seharusnya dikeluarkan. Walaupun lebih jelas, namun tentu saja ketentuan nilai pasar menimbulkan ketidakpastian, sebab nilai pasar menurut siapa yang akan dipakai. Apakah harus berdasarkan Penilai professional (valuer/appraisal) ?

Oleh karena itu sudah tepat ketentuan yang terdapat dalam Pasal 31 huruf c PP No. 55 Tahun 2022 yang mana mengatur bahwa masalah penilaian akan diatur lebih lanjut dalam Peraturan Menteri. Dengan nantinya penilaian diatur dalam Peraturan Menteri, maka seharusnya akan tercipta kepastian. Termasuk dalam hal ini adalah penilaian atas kenikmatan fasilitas klinik perusahaan yang apabila tidak dikecualikan (meski Penulis berharap dikecualikan) seharusnya dapat ditentukan secara adil, walau cenderung akan sulit ditentukan.

Demikian pula penilaian kenikmatan pemakaian kendaraan yang dimiliki perusahaan atau kendaraan yang disewa oleh perusahaan boleh jadi berbeda nilainya yang mana biaya atas kendaraan yang dimiliki perusahaan akan terdiri dari unsur depresiasi, Pajak Kendaraan Bermotor, asuransi, dan pemeliharaannya, sedangkan kendaraan yang disewa biayanya hanya sebesar nilai sewanya. Oleh karena itu sebaiknya dalam PMK nanti kasus seperti ini juga diatur.

C. Hubungan dengan PPh Pemberi Kerja

Aspek perlakuan pemajakan atas natura/kenikmatan tentu terkait dengan perlakuan biayanya bagi Pemberi kerja dan pemotongan pajaknya. Oleh karena itu pada bagian ini akan diuraikan perlakuannya menurut PP No.55 Tahun 2022 dan persoalan yang mungkin terjadi.

Meskipun pada Pasal 9 UU HPP biaya natura/kenikmatan bagi pekerja tidak lagi eksis, namun berdasarkan Pasal 32 C UU HPP, perlakuannya diatur lebih lanjut oleh PP No. 55 Tahun 2022 pada Pasal 23 ayat (2) yaitu bahwa biaya tersebut akan diperkenankan sebagai pengurang penghasilan bruto (deductible) jika berkaitan dengan upaya mendapatkan, menagih dan memelihara penghasilan (3M).

Sebelumnya, perlakuan pemajakan atas imbalan natura/kenikmatan adalah deductible jika taxable pada pegawai (sesuai dengan kaidah deductibility-taxability), begitu pula sebaliknya jika non-taxable pada pegawai maka non-deductible pada Pemberi kerja.

Dengan adanya tambahan batasan 3M di atas, apakah dimungkinkan terjadi imbalannya taxable tapi non-deductible bagi Pemberi Kerja karena bukan dalam rangka 3M? Jika terjadi maka Negara dapat dua penerimaan pajak, yaitu dari Pemberi Kerja dan dari Pegawai. Hal ini menarik mengingat bingkisan hari raya dan fasilitas peribadatan dapat dinyatakan sebagai bukan biaya 3M. Lebih lanjut, tentu akan muncul pertanyaan apakah pemberian hadiah pernikahan, kelahiran atau santunan duka kematian kepada pekerja merupakan biaya 3M ?

Terakhir, terkait dengan ketentuan tahun pajak atas natura/kenikmatan bagi Pemberi kerja, objek pajak pada pegawai dan pemotongan PPh Pasal 21-nya dalam masa peralihan diatur perlakuannya diatur dalam Pasal 73 yaitu bahwa ketentuan pemajakan atas imbalan natura/kenikmatan sesuai UU HPP adalah :

a. bagi pemberi kerja atau pemberi penggantian atau imbalan dalam bentuk natura dan/atau kenikmatan yang menyelenggarakan pembukuan tahun buku 2022 dimulai sebelum tanggal 1 Januari 2022, mulai berlaku pada tanggal 1 Januari 2022; dan

b. bagi pemberi kerja atau pemberi penggantian atau imbalan dalam bentuk natura dan/atau kenikmatan yang menyelenggarakan pembukuan tahun buku 2022 dimulai tanggal 1 Januari 2022 atau setelahnya, mulai berlaku pada saat tahun buku 2022 dimaksud dimulai.

Hal ini berarti bahwa pegawai yang bekerja pada Pemberi kerja dalam tahun pajak 2021 yang di dalamnya termasuk bulan-bulan tahun 2022 (contoh tahun buku Juli 2021 s.d. Juni 2022, Juni 2021 s.d. Mei 2022, Mei 2021 s.d. April 2022, April 2021 s.d. Maret 2022, Maret 2021 s.d. Februari 2022, atau Februari 2021 s.d. Januari 2022.) belum berlaku ketentuan pemajakan atas imbalan natura/kenikmatan yang baru (masih berlaku ketentuan lama). Dengan kata lain atas penghasilan natura/kenikmatan dari Pemberi kerja pada tahun pajak 2021 yang di dalamnya terdapat bulan-bulan tahun 2022 belum merupakan objek pajak, meski diterima dalam bulan-bulan tahun 2022.

Konsekuensi logisnya, pada Januari 2022 s.d. Juni 2022 biaya natura/kenikmatan masih non-deductible bagi Pemberi kerja. Sejak dimulainya tahun pajak 2022 barulah perlakuan pemajakan yang baru berlaku. Jadi jika tahun bukunya Juli s.d. Juni tahun berikutnya, maka untuk tahun pajak 2022 yang dimulai sejak Juli 2022 s.d. Juni 2023 mulai berlaku ketentuan baru, yaitu bahwa natura/kenikmatan menjadi objek pajak mulai Juli 2022.

Berbeda halnya pada kasus pegawai yang bekerja pada Pemberi kerja dalam tahun pajak 2022 yang di dalamnya terdapat bulan-bulan tahun 2021 (Agustus 2021 s.d. July 2022, September 2021 s.d. Agustus 2022, Oktober 2021 s.d. September 2022, November 2021 s.d. Oktober 2022, dan December 2021 s.d. Nopember 2022) yang mana ketentuan pemajakan baru berlaku mulai 1 Januari 2022. Sebagai konsekuensi logisnya, maka atas bulan-bulan tahun 2021 masih belum taxable pada pegawai dan belum deductible bagi Pemberi kerja.

Suatu hal yang menarik lainnya adalah bahwa ketentuan Pasal 73 juga mengatur bahwa kewajiban melakukan pemotongan Pajak Penghasilan atas natura/kenikmatan bagi pemberi kerja mulai berlaku untuk penghasilan yang diterima atau diperoleh sejak tanggal 1 Januari 2023, sekalipun atas natura/kenikmatan tersebut sudah menjadi objek pajak sejak 1 Januari 2022.

Dengan demikian atas penghasilan natura/kenikmatan yang sudah menjadi objek pajak sebelum 1 Januari 2023 harus dilaporkan/diperhitungkan dalam perhitungan PPh Orang Pribadi (OP) Pegawai yang bersangkutan.

Hal ini secara administratif menimbulkan persoalan tersendiri, karena Pemberi kerja harus bisa menilai natura/kenikmatan yang diberikan untuk diinformasikan kepada pegawainya. Tentu saja persoalan ini tidak akan terpecahkan jika PMK-PMK terkait penilaian dan batasan serta jenis natura/kenikmatan yang dikecualikan belum diterbitkan.

Selain itu, dikarenakan selama tahun 2022 Pemberi kerja belum melakukan pemotongan, maka sudah pasti bagi Pegawai penerima natura/kenikmatan akan mengalami kurang bayar dalam penghitungan PPh OP tahun 2022.

Selanjutnya akan juga muncul persoalan berikutnya, yaitu apakah dengan demikian akan muncul kewajiban angsuran PPh Pasal 25 setelah SPT OP tahun 2022 disampaikan? Masalahnya penghasilan natura/kenikmatan tersebut tidak dapat diklasifikasikan sebagai penghasilan tidak teratur, dan apabila dibayar PPh Pasal 25 maka akan terjadi lebih bayar pada SPT OP tahun 2023 (sebab sejak tahun 2023 atas natura tersebut sudah dilakukan pemotongan pajak oleh Pemberi kerja).

Persoalan ini tentu harus dicarikan jalan keluarnya melalui penegasan oleh Pemerintah bahwa atas penghasilan natura/kenikmatan tahun 2022 tidak perlu diperhitungkan dalam penghitungan PPh Pasal 25.

D. Simpulan dan Saran

PP No. 55 tahun 2022 sudah memperjelas hal-hal yang belum jelas sebelumnya, namun penjelasannya belum tuntas dan membutuhkan penuntasan melalui penerbitan PMK-PMK sebagaimana diamanatkan oleh PP tersebut.

Mengingat batas penyampaian SPT OP kian mendekat, maka penerbitan PMK sebelum batas waktu penyampaian SPT OP amat sangat disarankan. Tentu akan sangat lebih baik jika penerbitannya jauh sebelum batas waktu penyampaian SPT OP guna memberikan kecukupan waktu bagi Pemberi kerja melakukan penilaian dan bagi OP yang bersangkutan memperhitungkannya.

*) Artikel ini merupakan pendapat pribadi penulis dan bukan cerminan sikap asosiasi tempat penulis bernaung.

*) Penulis adalah konsultan pajak terdaftar yang tergabung dalam asosiasi Ikatan Konsultan Pajak Indonesia (IKPI) NRA 003244