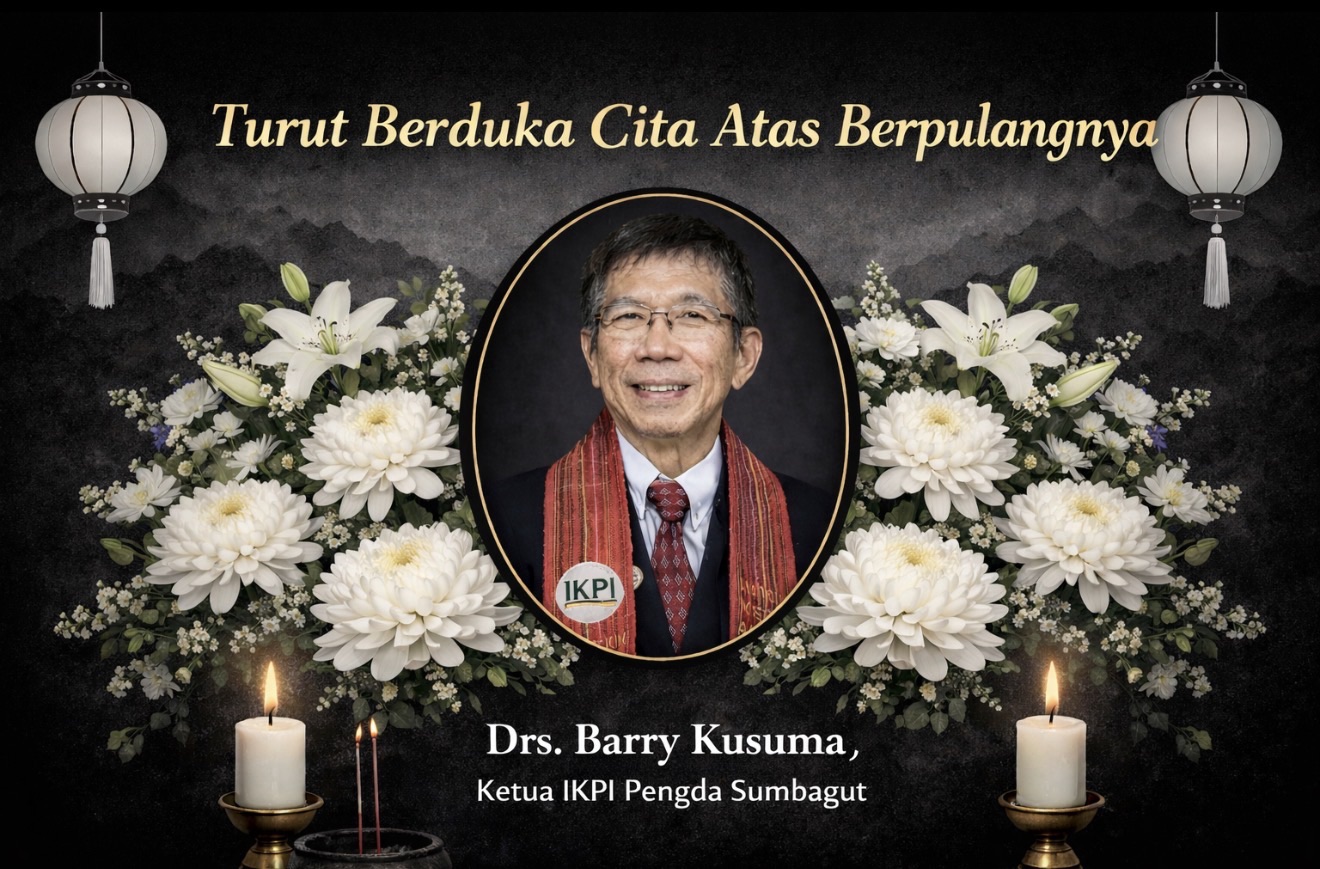

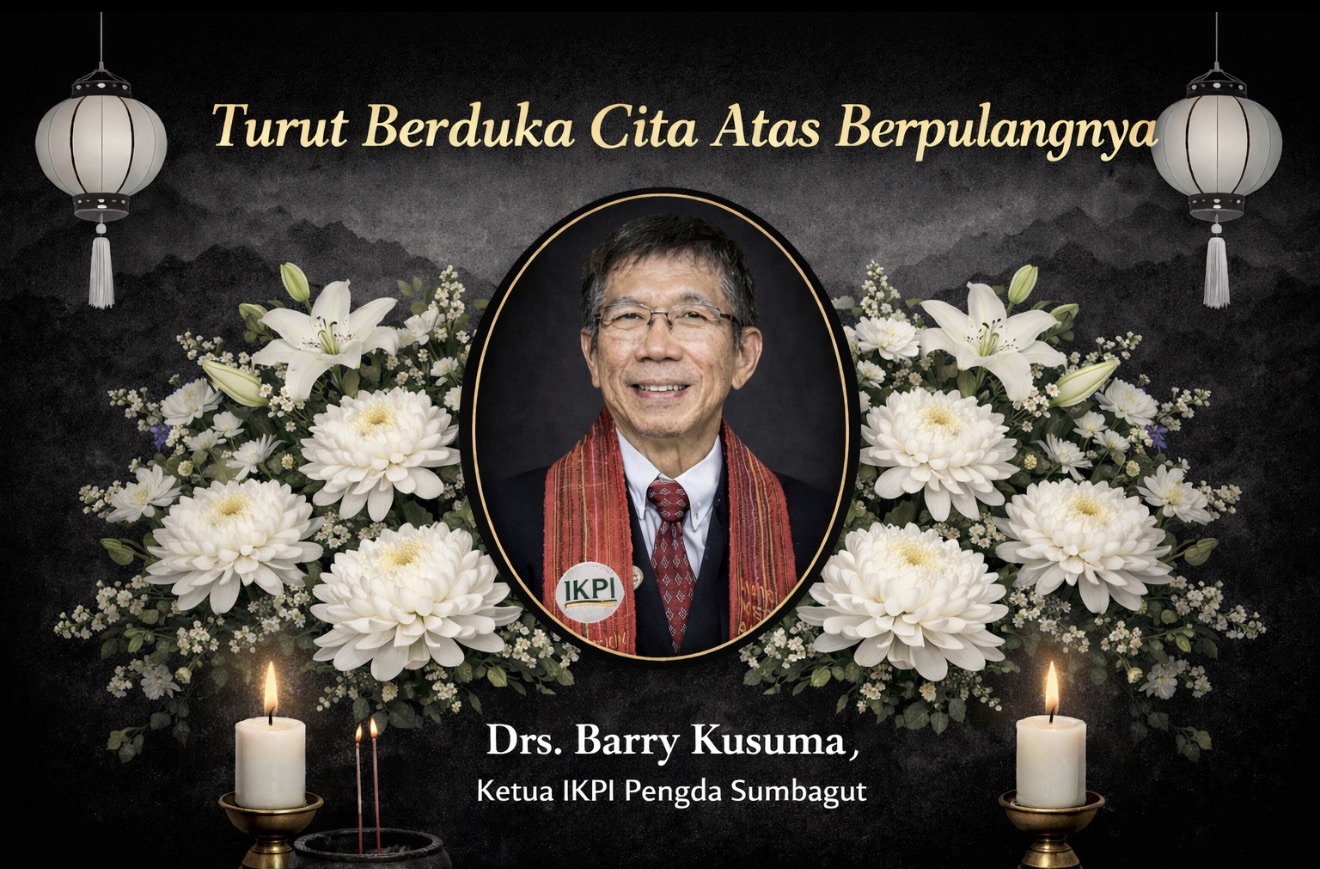

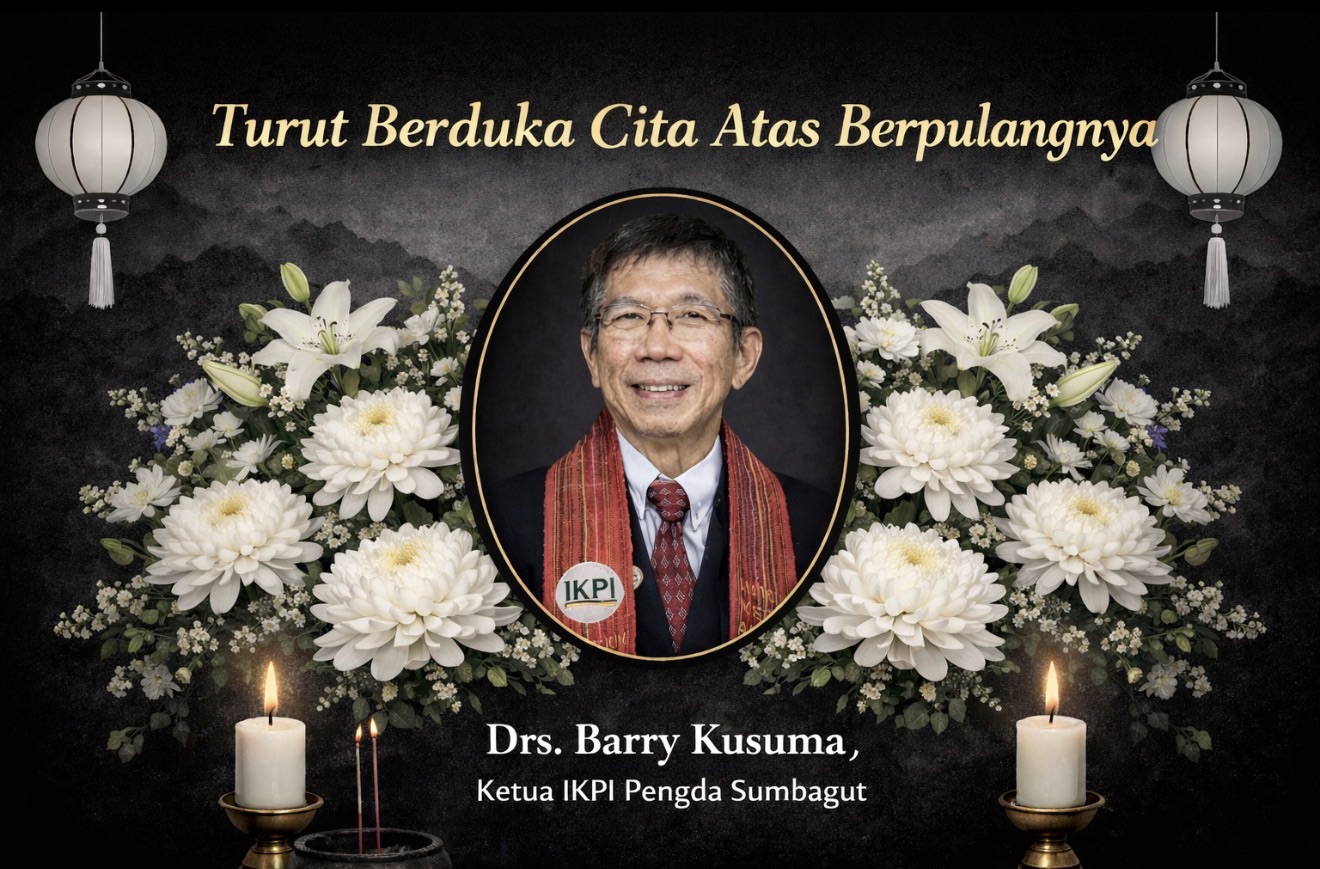

Ketua IKPI Cabang Medan, Ebenezer Simamora, menyampaikan ungkapan duka dan penghormatan terakhir atas wafatnya Drs. Barry Kusuma, Ketua Pengurus Daerah IKPI Sumbagut yang sebelumnya menjabat sebagai Ketua IKPI Cabang Medan selama empat periode.

“Selamat jalan seniorku, guru yang baik, Bapak Drs. Barry Kusuma,” ujar Ebenezer dengan penuh haru.

Ebenezer menuturkan, sejak Barry Kusuma mulai sakit pada April 2024 hingga mengembuskan napas terakhir pada 16 Februari 2026 dini hari, ia terus memberikan perhatian, doa, dan semangat untuk kesembuhan. Namun, menurutnya, Tuhan Yang Maha Esa yang memiliki kuasa atas segala sesuatu.

Selama masa perawatan, baik saat dirawat di rumah sakit, di rumah, maupun ketika menjalani perawatan ke Penang, Ebenezer selalu berusaha hadir menjenguk. Ia bahkan datang dua kali bersama rekan-rekan untuk memberikan dukungan. Dalam kondisi sakit sekalipun, Barry Kusuma tetap menyempatkan diri berbagi cerita, memberikan nasihat, bahkan sesekali bersenda gurau.

“Semasa hidupnya, hampir tiada pertemuan tanpa tawa dan canda. Itulah yang membuat beliau selalu dirindukan,” kenangnya.

Di mata Ebenezer, Barry Kusuma adalah sosok yang baik hati, sangat sosial, penuh perhatian, tegas, dan sangat menjaga hubungan dengan sesama. Dalam menjalankan profesinya sebagai konsultan pajak, ia dikenal sebagai pekerja keras dan pantang menyerah. Kebiasaan rajin membaca dan luasnya pengalaman menjadikannya figur yang tepat disebut sebagai guru.

Dalam perjalanan organisasi IKPI, Barry Kusuma sangat aktif memimpin IKPI Cabang Medan selama empat periode. Hampir seluruh kegiatan IKPI Pusat selalu diikutinya, sehingga namanya dikenal luas di jajaran pengurus IKPI se-Indonesia. Pada November 2024, ia dilantik sebagai Ketua Pengurus Pengda Sumbagut, memperluas kontribusinya bagi organisasi.

Di luar IKPI pun, Barry Kusuma dikenal luas dan memiliki banyak sahabat. Kehadirannya selalu membawa kehangatan dan kebersamaan.

“Kini kita semua merasa kehilangan. Kita tidak lagi bersama dalam kegiatan IKPI, PPL, seminar, atau sekadar makan bersama. Kita tidak bisa lagi bertanya kepada guru, tidak mendengar lagi guyonan yang membuat kita tertawa terbahak-bahak,” ungkap Ebenezer.

Ia menyadari bahwa kini semua tinggal kenangan, meninggalkan kesedihan dan air mata saat melepas kepergian sosok yang telah mendampinginya selama 17 tahun—sebagai anggota, sebagai pengurus, dan selama 10 tahun sebagai sekretaris Barry Kusuma di IKPI Medan.

“Selamat jalan Pak Barry Kusuma, dari juniormu yang selalu mendampingi Bapak. Mohon maaf atas segala kekurangan dan kesalahan selama kita bersama. Saya akan selalu mengenang Bapak,” tutup Ebenezer.

Kepergian Drs. Barry Kusuma meninggalkan jejak mendalam, tidak hanya sebagai pemimpin organisasi, tetapi sebagai senior, guru, dan sahabat bagi banyak orang di keluarga besar IKPI. (bl)