PERSOALAN-PERSOALAN HUKUM DALAM PENGENAAN PPN ATAS PEMAKAIAN SENDIRI

- IKPI,

- 16 Agustus 2021

Bambang Pratiknyo, NRA: 3244

A. Pendahuluan

Pemakaian sendiri atau private use pada umumnya diklasifikasikan sebagai penyerahan yang dikenakan PPN dalam mekanisme pemungutan PPN. Alan Tait juga mendefinisikan penyerahan yang salah satunya adalah pemakaian sendiri. Diklasifikasikannya pemakaian sendiri sebagai penyerahan sesungguhnya suatu hal yang logis dalam rangka memelihara tercapainya tujuan PPN sebagai pemajakan atas konsumsi yang menggunakan mekanisme kredit pajak. Dengan diperkenankannya PPN yang dibayar kepada Pemasok sebagai kredit pajak atau Pajak Masukan (selanjutnya disingkat dengan PM), maka pemakaian sendiri mau tidak mau harus dikenakan PPN. Jika tidak dikenakan PPN, terjadilah konsumsi barang/jasa tanpa membayar PPN yang mana hal tersebut diakibatkan oleh terjadinya PM-nya sudah dikreditkan (atau bahkan sudah direstitusi) namun tidak ada Pajak Keluarannya.

Meskipun pencegahan konsumsi (berupa pemakaian sendiri) tanpa membayar PPN dapat juga ditempuh dengan cara tidak boleh dikredirkannya PM terkait dengan pemakaian sendiri, namun dalam prakteknya alternatif memilah PM yang terkait dan yang tidak terkait dengan pemakaian sendiri lebih sulit ketimbang alternatif mengenakan PPN atas pemakaian sendiri.. Demikianlah, negara-negara yang menerapkan PPN sebagai Pajak Konsumsinya pada umumnya menjadikan pemakaian sendiri sebagai salah satu obyek PPN, seperti juga Indonesia. Sejak awal (sejak UU No. 8 Tahun 1983) sampai dengan UU terbaru (UU No. 11 Tahun 2020) pemakaian sendiri merupakan salah satu hal yang dianggap sebagai penyerahan, sehingga pemakaian sendiri atas Barang Kena Pajak atau Jasa Kena Pajak dikenakan (merupakan obyek) PPN.

Isu PPN atas pemakaian sendiri meliputi definisi pemakaian sendiri, Dasar Pengenaan Pajaknya (DPP) dan tentang Faktur Pajaknya . Isu-isu tersebut akan diuraikan dalam tulisan di bawah ini dengan mengacu kepada ketentuan peraturan perundang-undangan PPN di Indonesia. Di samping itu tentu akan diuraikan persoalan-persoalan yang terkandung pada isu-isu tersebut. Penulis berharap sedikitnya tulisan ini akan memperkaya pengetahuan Pembaca tentang perlakuan PPN atas pemakaian sendiri dan persoalan-persoalannya.

B. Isi

Definisi pemakaian sendiri menurut UU PPN yang pertama dan kedua (UU No. 8 Tahun 1983 dan UU No. 11 Tahun 1994) adalah pemakaian untuk kepentingan pengusaha sendiri, pengurus, atau karyawan. Selanjutnya menurut UU PPN ketiga sampai UU kelima (UU No. 11 Tahun 2020) definisi pemakaian sendiri menjadi pemakaian untuk kepentingan pengusaha sendiri, pengurus, atau karyawan baik barang produksi sendiri maupun bukan produksi sendiri. Kedua definisi tersebut pada hakekatnya tidak berbeda, yang mana yang terakhir hanya lebih mempertegas bahwa walaupun bukan hasil produk sendiri, ,tetap atas pemakaian sendirinya merupakan obyek PPN. Pemakaian sendiri pada kegiatan usaha yang berbentuk perdagangan barang akan mudah

menjustifikasi telah terjadinya konsumsi barang. Sebaliknya, pada kegiatan usaha berbentuk produksi yang terdiri lebih dari satu tahapan akan dijumpai kemungkinan terjadinya pemakaian sendiri atas hasil dari kegiatan pada suatu tahap untuk kegiatan tahap berikutnya. Atas pemakaian sendiri seperti ini memunculkan pertanyaan, apakah sudah harus dikenakan PPN atau belum?

Pada awal berlakunya UU PPN pernah diterbitkan SE-09/1985 yang menegaskan bahwa pemakaian sendiri terutang PPN dengan DPP Harga Jual, namun diperkenankan untuk mengurangkan bagian labanya. Selain itu, atas pemakaian sendiri tidak perlu dibuat Faktur Pajak dan sebagai gantinya cukup dibuatkan catatan “pemakaian sendiri” pada Buku Penjualannya. Selanjutnya pada tahun 1990 diterbitkan SE-12/1990 yang menegaskan bahwa pemakaian sendiri untuk keperluan tahapan produksi berikutnya tidak perlu dipungut PPN. Akhirnya pada tahun 1991 diterbitkanlah SE-01/1991 yang secara tegas membuat pembedaan pemakaian sendiri menjadi pemakaian sendiri untuk tujuan konsumtif (contoh: Pabrikan Minuman menggunakan minuman hasil produksinya untuk karyawannya) dan pemakaian sendiri untuk tujuan produktif (contoh: Pabrikan Truck menggunakan Truck hasil produksinya untuk mengangkut spare part dari suatu tempat ke pabriknya atau ke tempat pembeli). Atas pemakaian sendiri untuk tujuan konsumtif dikenakan PPN (dibayar Pajak keluaran) namun tidak dapat dikreditkan. Sebaliknya, atas pemakaian sendiri untuk tujuan produktif dibayar Pajak Keluaran, namun sekaligus dapat dikreditkan.

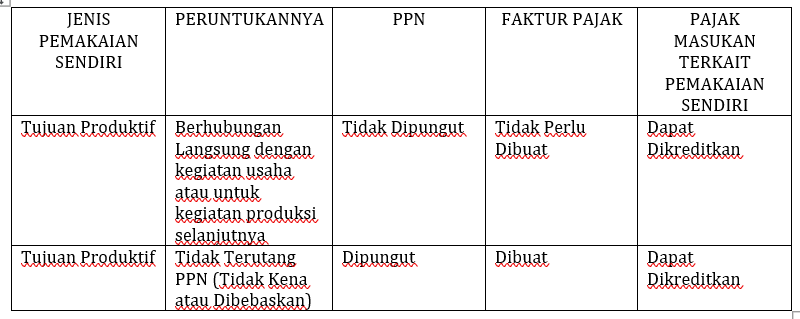

Pada era UU PPN yang kedua (UU PPN Tahun 1994) dan ketiga (UU PPN Tahun 2000) diterbitkan Kep. Dirjen. No.87/2002 yang diedarkan dengan SE-04/2002 yang mempertegas definisi pemakaian sendiri untuk tujuan produktif, DPP-nya serta tentang Faktur Pajaknya. Menurut Kep. Dirjen. tersebut, definisi pemakaian sendiri untuk tujuan produktif adalah pemakaian Barang Kena Pajak dan atau Jasa Kena Pajak yang nyata-nyata digunakan untuk kegiatan produksi selanjutnya atau untuk kegiatan yang mempunyai hubungan langsung dengan kegiatan usaha Pengusaha yang bersangkutan. Atas pemakaian sendiri untuk tujuan produktif belum merupakan penyerahan sehingga tidak terutang PPN. DPP-nya adalah Harga Jual/Nilai Penggantian dikurangi Laba Kotor. Faktur Pajaknya tetap harus dibuat, tanpa membedakan pemakaian sendiri untuk tujuan produktif atau bukan.

1. Alan A. Tait, Value Added Tax: International Practice and Problems (Washington DC: International Monetary Fund, 1988), 87.

2. OECD Report, Taxing Consumption (Paris: OECD, 1988), 170

3. Definisi Pemakaian Sendiri dinyatakan dalam Penjelasan Pasal 1A pada semua UU PPN

Pada era UU PPN yang keempat (UU PPN tahun 2009) ketentuan tentang PPN atas pemakaian sendiri diatur dalam Peraturan Pemerintah (PP). Merujuk kepada Pasal 19 UU PPN tahun 2009, hal ini nampaknya lebih tertib hukum dibanding sebelumnya yang langsung diatur oleh Kep. Dirjen Pajak atau Surat Edaran Dirjen Pajak. Ketentuannya diatur dalam PP No. 1 Tahun 2012 Pasal 5 ayat (1), (2), (3) dan (4) dan Pasal 19 ayat (2) beserta penjelasannya. Aturannya dinyatakan serta diberikan contoh secara jelas, dan kusus untuk pemakaian sendiri untuk tujuan produktif lebih dirinci perlakuannya sebagai berikut:

Contoh Pemakaian Barang Kena Pajak dan/atau Jasa Kena Pajak untuk tujuan produktif yang nyata-nyata digunakan untuk kegiatan yang mempunyai hubungan langsung dengan kegiatan usaha Pengusaha yang bersangkutan:

1) | Pabrikan truk mempergunakan sendiri truk yang diproduksinya untuk kegiatan usaha mengangkut suku cadang. |

2) | Pabrikan minyak kelapa sawit menggunakan limbahnya berupa kulit dari inti sawit sebagai pengeras jalan di lingkungan pabrik. |

3) | Perusahaan telekomunikasi menggunakan saluran teleponnya untuk kegiatan operasional perusahaan dalam berkomunikasi dengan mitra bisnisnya. |

Contoh Pemakaian Barang Kena Pajak dan/atau Jasa Kena Pajak untuk tujuan produktif yang nyata-nyata digunakan untuk kegiatan produksi selanjutnya:

1) | Pabrikan minyak kelapa sawit menggunakan limbahnya berupa kulit dari inti sawit sebagai bahan pembakaran boiler dalam proses pabrikasi. |

2) | Pabrikan kayu lapis (plywood) menggunakan hasil produksinya berupa kayu lapis (plywood) untuk membungkus kayu lapis (plywood) yang akan dipasarkan agar tidak rusak. |

3) | Perusahaan telekomunikasi menggunakan sambungan saluran teleponnya untuk melakukan penyerahan jasa provider internet kepada konsumennya. |

Contoh Pemakaiaan sendiri untuk tujuan produktif namun untuk penyerahan yang tidak terutang PPN adalah Pabrikan ban menggunakan produksi ban sendiri untuk kendaraan angkutan umumnya atau untuk kendaraan ambulance klinik di perusahaan.

Ketentuan tentang tidak diperlukannya pembuatan Faktur Pajak atas pemakaian sendiri untuk tujuan produktif yang diperuntukan pada kegiatan terutang PPN diatur dalam Pasal 19 ayat (2). Dalam penjelasannya dinyatakan bahwa maksud ketentuan tersebut adalah untuk memberikan kemudahan administrasi Pengusaha yang bersangkutan, mengingat sekiranya dipungut PPN, tetap saja menjadi Pajak Masukan (PM) yang dapat dikreditkan. Secara teori dan administrasi pemungutan pajak, ketentuan tersebut patut diapresiasi, karena teori pengkreditan PPN tetap dilaksanakan dengan benar dan ketentuan administrasinya memenuhi asas kesederhanaan yang memberikan kenyamanan Pengusaha (convenience dan ease administration).

Sungguhpun demikian, ditinjau dari segi tertib hukum, ternyata ketentuan pemakaian sendiri sebagaimana diatur dalam PP No. 1 Tahun 2012 (yang pada dasarnya hanya merupakan penegasan dan perincian dari ketentuan Kep. Dirjen No. 87/2002 yang “bibit”-nya adalah SE-12/1990) mengandung persoalan-persoalan.

Persoalan hukum dari perlakuan PPN atas pemakaian sendiri sebagaimana diatur dalam PP No. 1 Tahun 2012 adalah sebagaimana diuraikan dalam Uji Materiil oleh KADIN kepada Mahkamah Agung (MA) pada tahun 2013 yang dikabulkan oleh MA dengan Putusan Nomor 64 P/HUM/2013. Secara ringkas Uji Materiil KADIN dapat diuraikan bahwa persoalan hukum yang pertama adalah bahwa pembedaan pemakaian sendiri untuk tujuan konsumtif dan produktif tidak diatur dalam Pasal 1A UU PPN. Pembedaan tersebut dianggap menyimpang dari materi yang diatur dalam UU PPN, sehingga tidak sesuai dengan kaidah pembentukan peraturan perundang-undangan yang diatur dalam UU No.12 Tahun 2011 dan karenanya ketentuan PPN atas pemakaian sendiri dalam PP No. 1 Tahun 2012 cacat hukum. Persoalan Hukum yang kedua adalah bahwa alasan tidak dipungutnya PPN atas pemakaian sendiri untuk tujuan produktif yang terkait dengan kegiatan proses produksi atau kegiatan produksi selanjutnya tidak sesuai dengan ketentuan fasilitas PPN yang diatur dalam Pasal 16B UU PPN. Dinyatakan oleh KADIN bahwa alasan kemudahan administrasi Pengusaha pada ketentuan tersebut tidak disebutkan dalam Pasal 16B UU PPN. Persoalan hukum yang ketiga adalah tidak diharuskannya membuat Faktur Pajak atas pemakaian sendiri untuk tujuan produktif yang terkait dengan kegiatan proses produksi atau kegiatan produksi selanjutnya sebagaimana diatur dalam Pasal 19 ayat (2) PP No. 1 Tahun 2012. Menurut KADIN ketentuan ini tidak sesuai dengan ketentuan Pasal 13 UU PPN yang mengharuskan atas setiap penyerahan BKP/JKP dibuatkan Faktur Pajak. Putusan MA atas Uji Materiil oleh KADIN tentang persoalan-persoalan tersebut dikabulkan dengan pernyataan bahwa ketentuan PPN atas pemakaian sendiri yang diatur dalam PP No. 1 Tahun 2012 tidak berlaku umum.

Dengan adanya Putusan MA tersebut seharusnya ketentuan PPN atas pemakaian sendiri yang diatur dalam PP No. 1 Tahun 2012 menjadi tidak berlaku. Biasanya apabila ada Putusan MA yang membatalkan Peraturan yang diterbitkan Pemerintah, Pemerintah menerbitkan aturan yang menyesuaikan dengan Putusan tersebut. Faktanya sampai saat ini aturan PPN atas pemakaian sendiri yang diatur dalam PP No. 1 Tahun 2012 tetap belum diubah, bahkan dengan terbitnya PP No. 9 Tahun 2021 (yang sebagian mengubah PP No. 1 Tahun 2012) ada satu hal yang menarik, yaitu ketentuan Pasal 19 ayat (2) PP No. 1 Tahun 2012 dihapuskan. Dengan dihapuskannya ketentuan tersebut (tentang tidak perlu dibuatnya faktur pajak atas pemakaian sendiri untuk tujuan produktif yang terkait dengan kegiatan proses produksi atau kegiatan produksi selanjutnya), berarti walaupun tidak dipungut PPN, PKP yang melakukan pemakaian sendiri untuk tujuan produktif yang terkait dengan kegiatan proses produksi atau kegiatan produksi selanjutnya tetap harus buat Faktur Pajak. Akibatnya kemudahan administrasi yang sebelumnya dituju, menjadi tidak tercapai.

Satu persoalan hukum lainnya terkait dengan PPN atas pemakaian sendiri adalah ketentuan belum dianggapnya pemakaian sendiri sebagai penyerahan oleh Peraturan Menteri Keuangan No. 18 Tahun 2021 mengenai ketentuan PKP yang belum melakukan penyerahan dalam hubungannya dengan kewajiban membayar Kembali PPN yang telah dikreditkan/dikembalikan. Ketentuan ini menimbulkan persoalan, karena pemakaian sendiri menurut UU PPN terutang PPN sehingga harus dibayar Pajak Keluarannya (kecuali atas pemakaian sendiri untuk tujuan produktif yang terkait dengan kegiatan proses produksi atau kegiatan produksi selanjutnya sebagaimana diatur dalam PP No. 1 Tahun 2012 jo PP No. 9 Tahun 2021). Dengan belum dianggapnya sebagai penyerahan, maka dalam hal terjadi pemakaian sendiri dan PKP tersebut tidak melakukan penyerahan sampai batas waktu yang ditentukan, maka terjadilah konsumsi yang dibayar PPN-nya dua kali, yaitu pertama dari Pajak Masukan yang tidak dapat dikreditkan, dan kedua dari Pajak Keluaran yang harus diperhitungkan/dibayar.

C. Simpulan dan Saran

Dari uraian di atas dapat disimpulkan bahwa peraturan perundang-undangan PPN memberlakukan PPN atas pemakaian sendiri secara hati-hati dan terukur, meskipun pada awalnya belum terpola. Hal ini ditunjukan dengan adaanya pembedaan perlakuan atas pemakaian sendiri untuk tujuan konsumtif dan produktif, bahkan untuk yang bertujuan produktifpun dibedakan lagi dari sifat penyerahannya (terutang PPN atau tidak). Walaupun demikian perlakuan PPN atas kegiatan pemakaian sendiri ternyata masih menyisakan persoalan-persoalan hukum sebagaimana dikemukakan oleh KADIN dan Uji Materiil ke MA.

Untuk itu dengan ini disarankan Pemerintah dan DPR segera membuat aturan baru yang lebih memenuhi kaidah hukum tanpa terlepas dari pemenuhan teori PPN yang tepat, serta pemenuhan asas kemudahan administrasi. Sesungguhnya saat ini ada satu kesempatan terbuka luas untuk melakukan hal tersebut yaitu pada saat pembentukan UU KUP baru dalam waktu dekat nanti. Caranya adalah memindahkan ketentuan PPN atas pemakaian sendiri sesuai dengan ketentuan PP No. 1 Tahun 2012 ke Undang-Undang. Dengan cara itulah maka persoalan-persoalan hukum seperti yang diuraikan di atas menjadi sirna.

Khusus tentang ketentuan belum diakuinya pemakaian sendiri sebagai penyerahan pada kasus PKP belum melakukan penyerahan yang diatur dalam PMK No.18 Tahun 2021, kiranya dapat diubah PMK-nya dengan tidak diwajibkannya membayar kembali Pajak Masukan terkait dengan pemakaian sendiri.

Nama : Bambang Pratiknyo

NRA : 003244

Anggota IKPI Cabang : Bekasi

Sekilas tentang Penulis : Tax Manager DSH Tax Consulting