Situasi dan Tantangan

Dalam era globalisasi ekonomi yang semakin kompleks, persaingan antarnegara dalam menarik investasi asing langsung atau Foreign direct investment (FDI) dan membangun iklim usaha yang kompetitif menjadi faktor utama bagi pertumbuhan ekonomi nasional. Bagi Indonesia, strategi fiskal seperti pemberian insentif berupa tax holiday, super tax deduction, dan tax allowance telah diterapkan sejak lama untuk menarik investasi di sektor manufaktur, energi dan industri pengolahan. Akan tetapi, rezim insentif tersebut semakin menghadapi tantangan substansial, terutama dengan adanya perubahan dalam arsitektur perpajakan internasional yang diprakarsai oleh negara-negara anggota Organization for Economic Co-operation and Development (OECD) dan G20 (Saragih, 2023).

Tercatat bahwa struktur perekonomian Indonesia masih bergantung pada kontribusi investasi terhadap pertumbuhan ekonomi. Berdasarkan data Badan Pusat Statistik (2024), pertumbuhan ekonomi Indonesia pada tahun 2024 mencapai 5,03%, di mana sebesar 1,43 persen poin berasal dari pembentukan modal tetap bruto (PMTB) sebagai komponen utama investasi. Peran investasi asing langsung juga tetap signifikan dalam menopang aktivitas produksi, penciptaan lapangan kerja, serta peningkatan kapasitas ekspor. Oleh sebab itu, setiap perubahan kebijakan global yang berpotensi mempengaruhi arus modal masuk perlu diantisipasi secara cermat agar tidak mengurangi daya tarik investasi Indonesia.

Lebih jauh, aspek daya saing nasional turut menjadi fokus perhatian. Berdasarkan laporan International Institute for Management Development (IMD) World Competitiveness Ranking 2024, Indonesia naik ke peringkat 27 dari sebelumnya peringkat 34, dengan skor 71,52 yang merupakan capaian tertinggi sepanjang sejarah (AEI, 2025). Capaian ini menunjukkan adanya peningkatan iklim usaha dan kapasitas daya saing nasional, terutama pada aspek efisiensi pemerintahan dan kinerja ekonomi. Namun, peningkatan tersebut juga menimbulkan pertanyaan strategis: sejauh mana daya saing ini dapat dipertahankan ketika sistem perpajakan global bergeser menuju rezim minimum 15%?

Aspek yang tidak kalah penting adalah compliance (kepatuhan), yang dalam konteks kebijakan perpajakan memiliki dua dimensi. Pertama, kepatuhan internal wajib pajak domestik terhadap sistem perpajakan nasional, yang tercermin dalam tingkat tax ratio Indonesia yang masih berkisar pada 10%–11%, jauh di bawah rata-rata negara G20 sebesar 22,85% (Arizal, 2023). Kedua, kepatuhan eksternal Indonesia terhadap standar internasional seperti rezim Global Minimum Tax (GMT) atau BEPS Pillar 2 OECD (Limono, 2025). Tingginya tingkat kepatuhan internal menjadi penting karena mempengaruhi kapasitas fiskal untuk mempertahankan insentif yang berkelanjutan, sementara kepatuhan eksternal menentukan posisi Indonesia dalam sistem pajak global.

Secara spesifik, OECD melalui proyek Base Erosion and Profit Shifting (BEPS) Pillar 2 memperkenalkan ketentuan Global Minimum Tax (GMT) yang menetapkan Effective Tax Rate (ETR) sebesar 15 % bagi grup perusahaan multinasional dengan pendapatan konsolidasi di atas EUR 750 juta atau setara dengan Rp14.477.902.500.000 Berdasarkan Kurs KMK Tahun 2025 (1 EUR = Rp19.303,87). Kebijakan ini bertujuan untuk mengurangi praktik penghindaran pajak lintas yurisdiksi serta mencegah negara-negara terlibat dalam race to the bottom melalui pemberian insentif pajak berlebihan (Remonda, 2025). Implikasinya, strategi fiskal konvensional yang menurunkan tarif pajak korporasi secara signifikan menjadi tidak lagi relevan karena potensi manfaatnya akan dikompensasi melalui mekanisme top-up tax di negara asal induk perusahaan.

Dalam konteks ini, skema insentif konvensional seperti tax holiday mulai menghadapi persoalan dalam hal efektivitas. Perusahaan yang memperoleh fasilitas tersebut umumnya menikmati tarif pajak efektif yang lebih rendah dari 15%. Kondisi ini berpotensi memicu penerapan top-up tax oleh negara asal investor melalui mekanisme Income Inclusion Rule (IIR) atau Undertaxed Payment Rule (UTPR) sebagaimana diatur dalam Pilar 2 OECD. Akibatnya, manfaat fiskal yang seharusnya diperoleh di Indonesia dapat berpindah ke yurisdiksi lain, sehingga tujuan awal dari insentif tersebut, yaitu menarik investasi, berisiko kehilangan relevansinya.

Sebagai respons atas tantangan tersebut, Pemerintah Indonesia melalui Peraturan Menteri Keuangan Nomor 136 Tahun 2024 memperkenalkan skema Qualified Refundable Tax Credit (QRTC) sebagai alternatif insentif fiskal yang tetap kompatibel dengan rezim Global Minimum Tax (GMT). Skema ini memungkinkan pemberian insentif berbasis kinerja dan kontribusi ekonomi, seperti kegiatan Research and Development (R&D), penyerapan tenaga kerja, serta penggunaan komponen lokal. Meskipun demikian, efektivitas QRTC masih menyisakan pertanyaan: apakah kebijakan ini memiliki potensi untuk meningkatkan daya saing investasi, atau sekadar dirancang untuk menjaga effective tax rate (ETR) perusahaan agar tidak berada di bawah ambang 15%? Tantangan implementasi dari sisi regulasi, administrasi, dan kesiapan sistem pelaporan menunjukkan bahwa keberhasilan QRTC akan sangat bergantung pada sejauh mana mekanisme ini dapat memberikan kepastian dan manfaat ekonomi nyata bagi investor maupun negara.

Kerangka Konseptual

Dalam konteks perpajakan modern, isu kepatuhan pajak internasional menjadi salah satu fokus utama kebijakan fiskal di Indonesia. Upaya untuk meningkatkan kepatuhan pajak tidak hanya bertujuan meningkatkan penerimaan negara, tetapi juga mempertahankan reputasi fiskal di tengah kompetisi global yang semakin terbuka. OECD memperkenalkan inisiatif Base Erosion and Profit Shifting (BEPS) untuk mengatasi praktik penghindaran pajak lintas yurisdiksi yang dilakukan oleh perusahaan multinasional atau bisa juga disebut Multinational Enterprises (MNEs) (Saragih, 2023).

Salah satu langkah kunci dari inisiatif ini adalah BEPS Pillar 2, yang menetapkan kebijakan Global Minimum Tax (GMT) dengan Effective Tax Rate (ETR) minimum sebesar 15%. Ketentuan ini dituangkan dalam Global Anti-Base Erosion (GloBE) Rules, yang terdiri atas tiga pilar utama:

Income Inclusion Rule (IIR), peraturan penggabungan pendapatan yang memberikan negara tempat induk entitas berada berhak untuk memungut top-up tax atas laba entitas anak di luar negeri apabila ETR di negara tempat anak usaha beroperasi lebih rendah dari 15%.

Undertaxed Payment Rule (UTPR), memberikan kewenangan kepada negara tempat entitas lain dalam grup berada untuk memungut top-up tax apabila IIR tidak diterapkan oleh negara induk.

Qualified Domestic Minimum Top-up Tax (QDMTT), memungkinkan negara tempat entitas beroperasi (seperti Indonesia), untuk mempertahankan hak pemajakannya dengan memungut top-up tax secara domestik.

Selain itu, OECD juga memperkenalkan konsep Qualified Refundable Tax Credit (QRTC) sebagai bentuk insentif fiskal yang kompatibel dengan ketentuan Global Minimum Tax (GMT) dalam Pilar 2. QRTC merupakan kredit pajak yang refundable (dapat dikembalikan) dalam jangka waktu tertentu atau transferable (dapat dialihkan), dan dalam kerangka Global Anti-Base Erosion (GloBE) Rules diperlakukan sebagai income (pendapatan), bukan sebagai covered tax (pajak yang ditanggung) (OECD, 2023). Perlakuan tersebut menjadikan QRTC berbeda dari insentif pajak konvensional seperti tax holiday atau tax allowance yang menurunkan Effective Tax Rate (ETR) dan berpotensi menimbulkan risiko top-up tax oleh negara lain.

Dengan QRTC, suatu negara tetap dapat memberikan dukungan fiskal bagi dunia usaha tanpa mengurangi kepatuhan terhadap ketentuan GMT. Secara umum, QRTC memiliki dua karakteristik utama menurut OECD:

Bersifat refundable dalam jangka waktu maksimum empat tahun sejak tahun pengajuan; dan

Dapat diberikan dalam bentuk cash refund (tunai) atau offset against other tax liabilities (dikompensasikan dengan kewajiban pajak lain).

Dua karakteristik tersebut menjadi dasar agar suatu kredit pajak dapat diperlakukan sebagai “qualified” menurut standar OECD. Namun, kriteria dan desain implementasinya ditetapkan oleh masing-masing negara yang mengadopsinya, menyesuaikan dengan kebijakan fiskal dan kapasitas anggaran domestik. Oleh karena itu, meskipun prinsip umumnya bersifat seragam, mekanisme pelaksanaan QRTC dapat berbeda antar yurisdiksi.

Dalam konteks Indonesia, skema tax holiday diatur dalam PMK Nomor 130 Tahun 2020 tentang Pemberian Fasilitas Pengurangan Pajak Penghasilan Badan. Fasilitas ini diberikan kepada industri pionir dengan nilai investasi minimal Rp500 miliar hingga lebih dari Rp1 trilun dengan masa pengurangan PPh badan antara 5 hingga 20 tahun. Meskipun efektif dalam menarik investasi besar, pendekatan ini berpotensi menurunkan ETR di bawah 15%, sehingga manfaat fiskalnya dapat berpindah ke negara asal investor. Oleh karena itu, ketentuan mengenai nilai investasi minimum dan penyerapan tenaga kerja dalam skema tax holiday dapat dijadikan acuan dalam merancang tiered incentive system pada QRTC agar tetap kompetitif namun selaras dengan rezim GMT.

Selain itu, prinsip local content juga menjadi pertimbangan penting dalam desain performance-based incentive (insentif fiskal berbasis hasil). Dalam PMK Nomor 237 Tahun 2020 tentang Fasilitas Pajak di Kawasan Ekonomi Khusus (KEK), salah satu syarat pemberian fasilitas adalah penggunaan domestic content (kandungan lokal) minimal 40%. Ketentuan ini menunjukkan komitmen pemerintah terhadap penciptaan nilai tambah domestik dan penguatan rantai pasok nasional. Prinsip serupa dapat diintegrasikan ke dalam QRTC sebagai dasar pemberian insentif berbasis kontribusi ekonomi nyata, seperti penggunaan komponen dalam negeri, peningkatan kapasitas riset domestik, dan penyerapan tenaga kerja berkelanjutan.

Kehadiran Pilar 2 menjadi relevan bagi Indonesia karena berdampak langsung terhadap efektivitas berbagai skema insentif fiskal domestik, seperti tax holiday dan tax allowance. Dalam konteks ini, perusahaan yang menerima fasilitas tax holiday berpotensi memiliki ETR di bawah ambang 15%, sehingga negara asal investor dapat mengenakan top-up tax melalui mekanisme IIR atau UTPR. Risiko ini diperkuat oleh fakta bahwa insentif pajak yang menciptakan perbedaan permanen antara laba komersial dan fiskal, seperti pemberian tarif pajak lebih rendah, terdampak oleh ketentuan GloBE, karena secara langsung berpotensi menurunkan nilai ETR (Remonda, 2025). Akibatnya, manfaat fiskal yang semula diberikan oleh pemerintah Indonesia dapat berpindah ke yurisdiksi lain, mengurangi daya saing kebijakan insentif nasional.

Dalam sistem perpajakan Indonesia, perbedaan antara Subjek Pajak Dalam Negeri (SPDN) dan Subjek Pajak Luar Negeri (SPLN) menjadi penting dalam menentukan hak pemajakan antarnegara. Berdasarkan Pasal 2 Undang-Undang Pajak Penghasilan (UU PPh) , SPDN dikenai pajak atas seluruh penghasilannya, baik dari dalam maupun luar negeri (worldwide income), sedangkan SPLN hanya atas penghasilan yang bersumber dari Indonesia (source-based taxation). Melalui Perjanjian Penghindaran Pajak Berganda (P3B), Indonesia membagi hak pemajakan dengan negara lain untuk mencegah pajak berganda atas penghasilan lintas batas (Lubis, 2023).

Dalam konteks ini, BUT menjadi representasi kehadiran ekonomi SPLN di Indonesia dalam menjamin keadilan fiskal bagi source country (negara sumber) seperti Indonesia, karena melalui BUT, negara memiliki dasar hukum untuk memajaki penghasilan yang diperoleh SPLN dari aktivitas ekonomi nyata di wilayahnya. Namun, dalam rezim Global Minimum Tax (GMT), BUT yang memperoleh fasilitas insentif fiskal seperti tax holiday berisiko memiliki tarif pajak efektif (ETR) di bawah ambang batas 15%, sehingga potensi pemungutan top-up tax oleh negara asal investor meningkat. Kondisi ini menunjukkan perlunya kebijakan insentif seperti Qualified Refundable Tax Credit (QRTC) yang tidak hanya menjaga kepatuhan terhadap ketentuan global, tetapi juga memastikan manfaat ekonomi yang nyata bagi Indonesia.

Berdasarkan data Badan Pusat Statistik (2024), penerimaan Pajak Penghasilan (PPh) mencapai Rp1.139,78 triliun. Diperkirakan terdapat pengaruh signifikan dari entitas asing termasuk BUT dan SPLN, khususnya di sektor manufaktur, pertambangan, migas, dan jasa. Temuan ini sejalan dengan penelitian Muhammad Iqbal et al., (2023), yang menunjukkan bahwa perusahaan multinasional memberikan kontribusi positif terhadap perekonomian nasional melalui peningkatan ekspor, transfer teknologi, dan penciptaan lapangan kerja.

Sebagaimana telah dibahas sebelumnya, dalam rezim Global Minimum Tax, BUT penerima fasilitas insentif fiskal seperti tax holiday berisiko memiliki ETR di bawah 15%, sehingga dapat dikenai top-up tax oleh negara asal perusahaan induk. Hal ini menimbulkan tantangan baru bagi Indonesia: di satu sisi, pemerintah perlu mempertahankan daya saing fiskal untuk menarik investasi; di sisi lain, kepatuhan terhadap standar pajak internasional harus dijaga agar Indonesia tidak dianggap sebagai low-tax jurisdiction (yurisdiksi berisiko rendah).

Oleh karena itu, pengenalan Qualified Refundable Tax Credit (QRTC) melalui Peraturan Menteri Keuangan Nomor 136 Tahun 2024 menjadi langkah strategis. Skema ini dirancang agar insentif pajak tetap diakui secara global sesuai ketentuan GloBE, sekaligus mendorong kontribusi ekonomi nyata dari investor asing. Dengan perancangan yang tepat, QRTC berpotensi menjadi jembatan antara kepatuhan internasional dan keberlanjutan daya saing nasional.

Analisis Kebijakan QRTC di Indonesia dan Penerapannya di Negara Lain

Pemerintah Indonesia melalui Peraturan Menteri Keuangan (PMK) Nomor 136 Tahun 2024 telah menetapkan kerangka kebijakan GMT sebagai tindak lanjut dari implementasi OECD/G20 BEPS Pilar 2. Kebijakan ini mengatur beberapa instrumen utama, yaitu IIR, UTPR, QDMTT, serta pengenalan QRTC sebagai bentuk insentif fiskal baru yang tetap diakui dalam perhitungan ETR minimal 15% (Limono, 2025). Namun, hingga saat ini, pelaksanaan QRTC di Indonesia belum dapat berjalan secara efektif karena belum adanya aturan teknis yang mengatur secara rinci kriteria wajib pajak penerima, formula dan besaran kredit pajak, mekanisme pengajuan serta prosedur refund (pengembalian).

Di sisi lain, sistem administrasi dan infrastruktur pelaporan Direktorat Jenderal Pajak (DJP) juga dirasa belum sepenuhnya siap untuk melakukan verifikasi ETR berbasis GloBE Information. Kekosongan ini menimbulkan ketidakpastian fiskal bagi investor, terutama bagi perusahaan yang sebelumnya menikmati fasilitas tax holiday. Dalam konteks GMT, insentif yang menurunkan ETR di bawah 15% berisiko memicu top-up tax di negara asal investor, sehingga manfaat fiskal bisa berpindah dari Indonesia ke yurisdiksi lain (OECD, 2022).

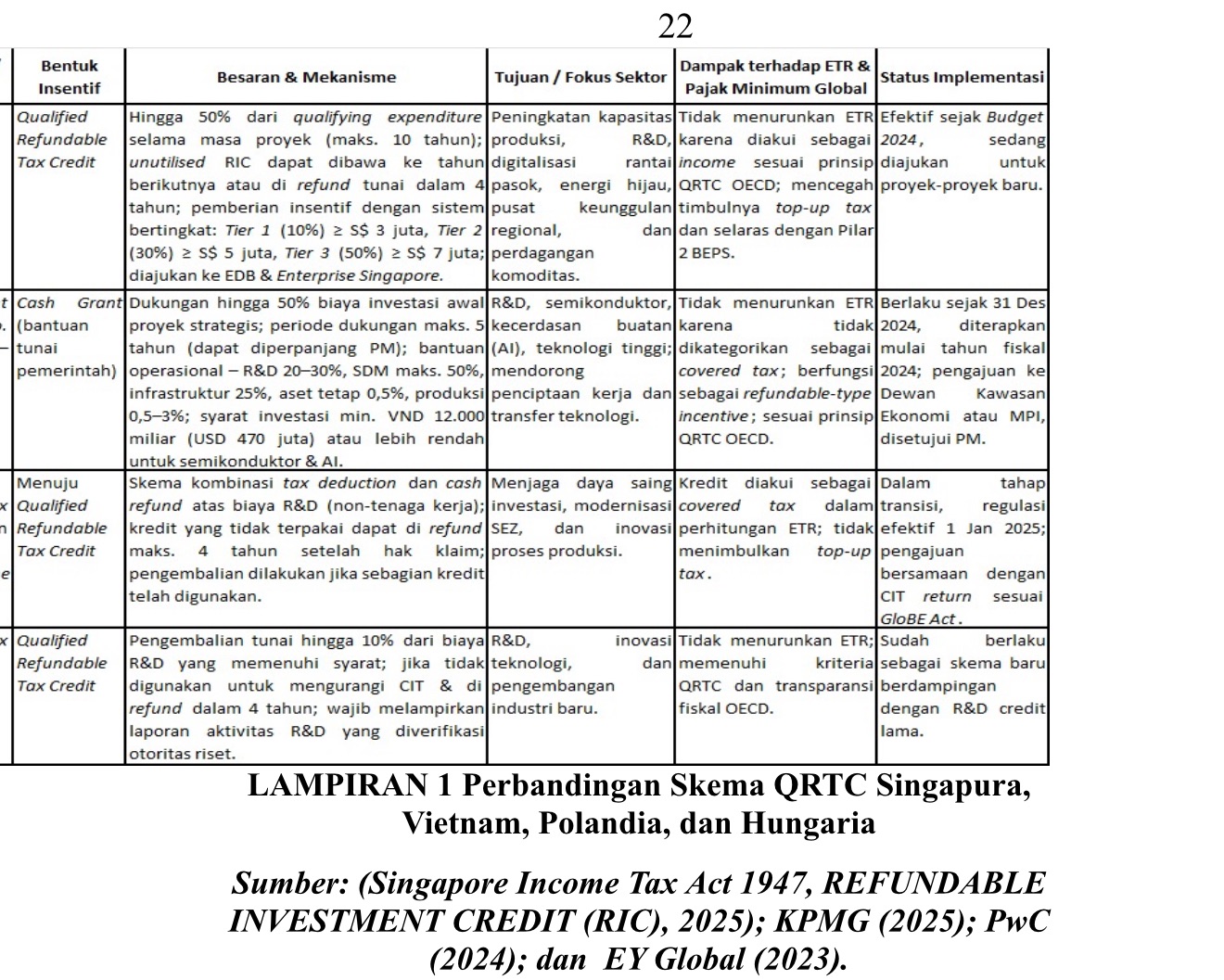

Sebagai pembanding, sejumlah negara telah lebih dahulu mengadaptasi kebijakan insentif fiskal yang kompatibel dengan standar GMT. Singapura memperkenalkan Refundable Investment Credit (RIC), Vietnam menerapkan cash grant melalui Investment Support Fund, sedangkan Polandia dan Hungaria dalam tahap penyesuaian agar sistem kredit pajaknya memenuhi kriteria Qualified Refundable Tax Credit. Inti dari seluruh kebijakan tersebut adalah pergeseran dari bentuk insentif konvensional seperti tax holiday atau tax allowance menuju skema yang bersifat refundable atau transferable, yang tetap diakui sebagai covered tax dalam perhitungan GMT (PWC STUDIO, 2024). Rincian mengenai desain dan implementasi skema Qualified Refundable Tax Credit (QRTC) di beberapa negara, seperti Singapura, Vietnam, Polandia, dan Hungaria disajikan secara rinci pada Tabel Lampiran 1.

Singapura melalui Refundable Investment Credit (RIC) mensyaratkan investasi minimal sebesar SGD 3 juta hingga SGD 7 juta dengan penyerapan 8 hingga 18 tenaga kerja lokal, tergantung pada tier proyek yang diajukan sesuai kebijakan RIC. Skema ini menerapkan tiered incentive (pendekatan bertingkat), di mana tingkat dukungan (10%, 30%, atau 50% dari pengeluaran investasi yang memenuhi syarat) ditetapkan berdasarkan skala proyek, tingkat inovasi, dan dampak ekonominya terhadap sektor strategis seperti manufaktur hijau dan digitalisasi.

Berdasarkan data Department of Statistics Singapore (2024), arus Foreign Direct Investment (FDI) ke Singapura mencapai USD 192 miliar pada 2024, meningkat 5,6% dibanding tahun sebelumnya. Peningkatan ini Sebagian besar disebabkan oleh kenaikan equity capital (modal ekuitas) dan retained earnings (laba ditahan), yang bertepatan dengan implementasi skema Refundable Investment Credit (RIC) dalam Budget 2024. Meskipun peningkatan tersebut tidak sepenuhnya dapat dikaitkan langsung dengan RIC, data ini mengindikasikan bahwa insentif fiskal yang dirancang sesuai standar Pilar 2 dapat tetap menjaga daya tarik investasi tanpa menurunkan ETR.

Vietnam, melalui Decree No. 182/2024/NĐ-CP, memperkenalkan Investment Support Fund (ISF) yang berlaku sejak 31 Desember 2024 sebagai skema cash grant yang selaras dengan Pillar 2 OECD. Dukungan ini tidak menurunkan ETR karena diberikan dalam bentuk tunai dan dicatat sebagai pendapatan (PwC, 2025). Investment Support Fund mencakup dua bentuk dukungan yaitu biaya operasional dan biaya investasi awal, ditujukan bagi sektor teknologi tinggi, semikonduktor, R&D, dan kecerdasan buatan (AI). Untuk memperoleh dukungan, perusahaan wajib memiliki investasi minimal VND 12.000 miliar (±USD 470 juta) atau pendapatan tahunan VND 20.000 miliar (±USD 790 juta). Bagi industri chip dan pusat data AI, batasnya diturunkan menjadi VND 6.000 miliar, sementara proyek desain microchip harus mempekerjakan ≥300 insinyur lokal dan melatih 30 teknisi per tahun.

Dukungan diberikan secara progresif, antara lain hingga 50% untuk pelatihan tenaga kerja, 25% untuk infrastruktur sosial, dan 20–30% untuk kegiatan R&D. Untuk proyek R&D di bidang semikonduktor dan AI, pemerintah menanggung hingga 50% dari total biaya investasi awal dengan nilai investasi minimal VND 3.000 miliar dan realisasi VND 1.000 miliar dalam tiga tahun pertama. Pendekatan ini menekankan hasil ekonomi dan transfer teknologi, bukan pengurangan pajak, serta memastikan kepatuhan terhadap Pilar 2 melalui skema QRTC.

Selain itu, pengalaman Polandia dan Hungaria menunjukkan pentingnya desain transisi dan fokus tematik dalam penerapan Qualified Refundable Tax Credit (QRTC). Polandia melakukan reformasi bertahap untuk menyesuaikan sistem tax credit dan insentif kawasan ekonomi khusus atau Special Economic Zone (SEZ) agar memenuhi standar OECD, sedangkan Hungaria sudah lebih maju dengan New R&D Tax Credit yang bersifat qualified refundable dan memberikan pengembalian hingga 10% dari biaya riset dalam jangka waktu empat tahun. Kedua pendekatan ini dapat menjadi acuan bagi Indonesia untuk merancang QRTC yang tidak hanya selaras dengan ketentuan Pillar 2 OECD, tetapi juga mendukung inovasi dan riset industri domestik secara berkelanjutan.

Dapat disimpulkan bahwa negara-negara seperti Singapura dan Vietnam telah menunjukkan contoh keberhasilan dalam menyesuaikan kebijakan insentif fiskal dengan kerangka Pajak Minimum Global. Melalui mekanisme seperti refundable tax credit atau cash grant, insentif fiskal tetap memberikan manfaat ekonomi nyata bagi investor dan negara, seperti peningkatan investasi strategis, penciptaan lapangan kerja, dan penguatan kapasitas riset tanpa menurunkan ETR di bawah batas minimum 15%. Pembelajaran ini relevan bagi Indonesia, di mana arah kebijakan QRTC ke depan perlu menyeimbangkan kepatuhan terhadap ketentuan global dengan daya saing investasi nasional, serta memastikan implementasi yang efektif melalui kejelasan regulasi, kesiapan sistem administrasi, dan fokus pada sektor-sektor bernilai tambah tinggi yang meningkatkan laju pertumbuhan ekonomi.

Perbandingan ETR dengan Tax Holiday dan Qualified Refundable Tax Credit (QRTC)

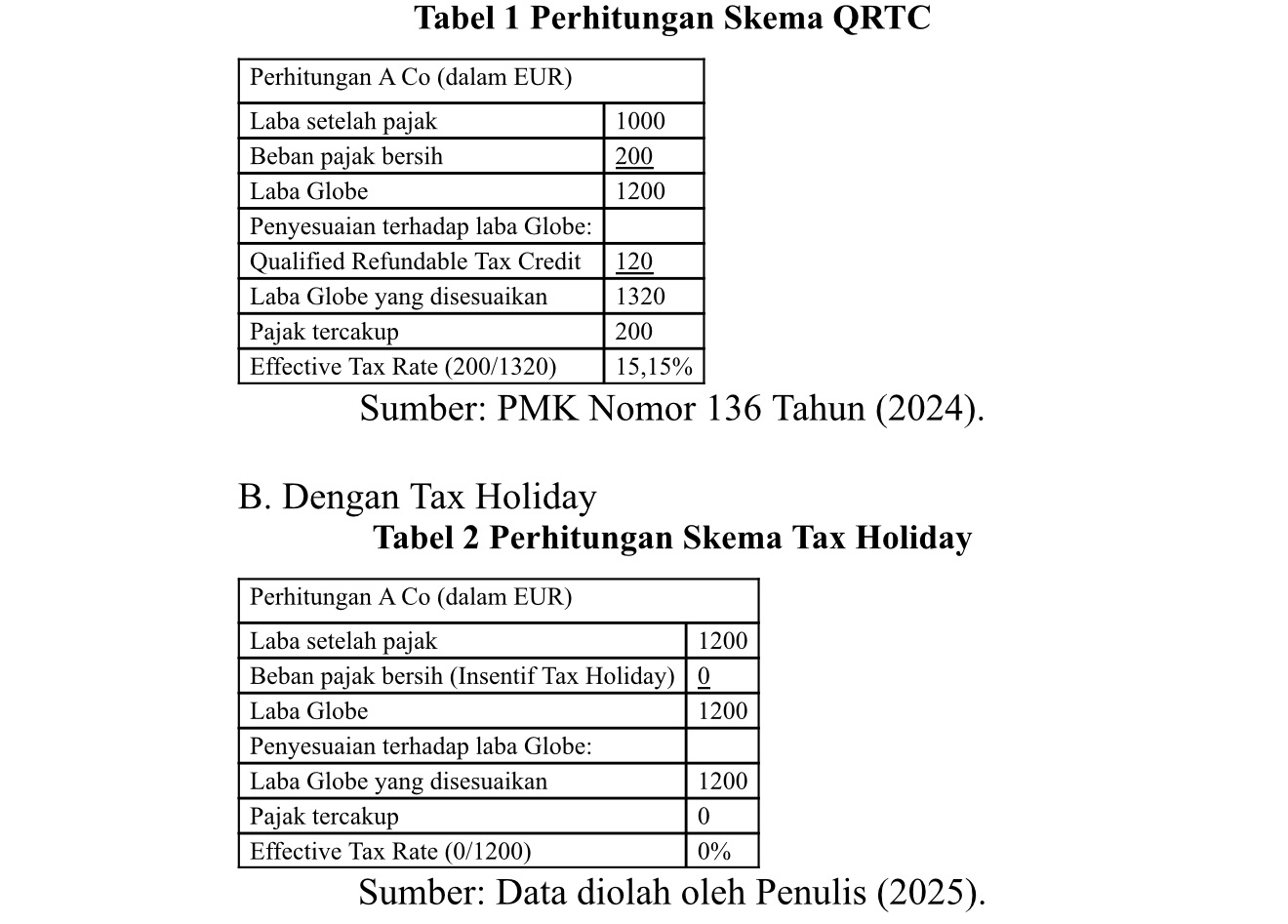

Perbandingan berikut menggambarkan perbedaan dampak antara skema tax holiday dan Qualified Refundable Tax Credit (QRTC) terhadap Effective Tax Rate (ETR) berdasarkan ilustrasi perhitungan dalam Lampiran PMK Nomor 136 Tahun 2024, dengan penyesuaian asumsi untuk skema tax holiday.

A. Dengan QRTC

Diasumsikan A Co merupakan Entitas Induk Utama yang berlokasi di Negara A yang memiliki Tarif Nominal sebesar 20%. A Co memiliki laba setelah pajak sebesar EUR 1000,00 dan PPh terutangnya sebesar EUR 200,00. A Co mendapatkan QRTC sebesar 20% dari biaya gaji EUR 600,00 (QRTC = 20% x EUR 600,00 = EUR 120,00). Maka penyesuaian atas QRTC dan besaran ETR nya adalah sebagai berikut.

Hasil perbandingan sederhana menunjukkan bahwa skema tax holiday, meskipun efektif menarik investasi melalui pembebasan pajak, secara substansial menurunkan bahkan meniadakan beban pajak perusahaan. Akibatnya, Effective Tax Rate (ETR) entitas penerima tax holiday dapat berada jauh di bawah ambang batas 15%, sehingga tidak diakui sebagai covered tax dalam kerangka OECD Global Anti-Base Erosion (GloBE). Kondisi ini berpotensi menimbulkan pemungutan top-up tax oleh negara asal dan mengalihkan manfaat fiskal dari Indonesia ke yurisdiksi lain.

Sebaliknya, Qualified Refundable Tax Credit (QRTC) menawarkan bentuk insentif yang lebih kompatibel dengan Pilar 2 OECD karena diberikan dalam bentuk kredit pajak yang refundable (dapat dikembalikan) tanpa mengurangi pajak terutang secara langsung. QRTC dicatat sebagai pendapatan perusahaan, sehingga tidak menurunkan ETR dan tetap menjaga kepatuhan terhadap ambang batas minimum 15%. Namun demikian, urgensi penerapan QRTC tidak semata-mata untuk menjaga agar ETR tidak berada di bawah 15% atau menghindari top-up tax, melainkan juga untuk memastikan bahwa kebijakan ini memberikan manfaat ekonomi nyata bagi Indonesia.

Oleh karena itu, perumusan standar yang jelas dan selektif diperlukan untuk menentukan jenis QRTC yang dapat dikategorikan sebagai refundable, dengan prioritas pada kegiatan yang memiliki efek pengganda terhadap perekonomian nasional. Seperti peningkatan riset dan pengembangan (R&D), penyerapan tenaga kerja, serta penggunaan komponen lokal. Melalui pendekatan ini, QRTC tidak hanya berfungsi sebagai instrumen kepatuhan terhadap standar pajak internasional, tetapi juga sebagai kebijakan fiskal strategis yang memiliki kemampuan untuk mendukung laju pertumbuhan ekonomi dan memperkuat daya saing investasi Indonesia.

Kesimpulan, Rekomendasi Kebijakan dan Limitasi

Kesimpulan

Penerapan Global Minimum Tax (GMT) menandai perubahan paradigma dalam arsitektur perpajakan internasional yang menuntut adaptasi kebijakan insentif fiskal di tingkat nasional. Skema konvensional seperti tax holiday terbukti kurang efektif dalam konteks rezim pajak global baru, karena berpotensi menurunkan Effective Tax Rate (ETR) di bawah ambang batas 15% dan mengalihkan manfaat fiskal ke negara asal melalui mekanisme top-up tax. Sebagai respons, Qualified Refundable Tax Credit (QRTC) muncul sebagai instrumen yang lebih kompatibel dengan ketentuan OECD Pillar 2, karena memberikan insentif dalam bentuk kredit pajak yang refundable (dapat dikembalikan) tanpa menurunkan ETR.

Secara konseptual, QRTC menawarkan keseimbangan antara compliance (kepatuhan) terhadap ketentuan pajak global dan upaya mempertahankan competitiveness (daya saing) fiskal nasional, sekaligus membuka ruang bagi kebijakan berbasis kinerja yang lebih terukur. Kendati demikian, efektivitas QRTC dalam mendorong peningkatan daya saing investasi belum dapat dibuktikan secara empiris. Data Department of Statistics Singapore (2024) mencatat kenaikan Foreign Direct Investment (FDI) sebesar 5,6% setelah diperkenalkannya Refundable Investment Credit (RIC). Indikasi ini menunjukkan bahwa penerapan insentif fiskal yang refundable (dapat dikembalikan) dan selaras dengan Pilar 2 OECD berpotensi menjadi salah satu faktor pendukung dalam menjaga arus investasi dan persepsi stabilitas fiskal suatu negara, meskipun peningkatan ini belum dapat dipastikan sebagai akibat langsung dari kebijakan tersebut.

Rekomendasi Kebijakan

Dalam konteks implementasi di Indonesia, desain Qualified Refundable Tax Credit (QRTC) perlu diarahkan pada prinsip selektivitas dan performance-based (berbasis hasil). Pemerintah dapat menerapkan skema tiered incentive yang menyerupai struktur tax holiday, yaitu pemberian tingkat dukungan berbeda berdasarkan skala investasi dan dampak ekonominya. Rentang dukungan dapat ditetapkan antara 10% hingga 50% dari nilai investasi dengan ambang batas minimal Rp50–500 miliar hingga lebih dari Rp1 triliun, sejalan dengan praktik di Singapura dan Vietnam yang menekankan insentif berbasis kontribusi ekonomi, bukan sekadar pengurangan tarif pajak.

Selain itu, pemberian QRTC dapat mensyaratkan penggunaan local content minimal 40%, sebagaimana diterapkan dalam fasilitas Kawasan Ekonomi Khusus (KEK), untuk memastikan keterlibatan rantai pasok domestik dan penciptaan nilai tambah dalam negeri. Kriteria kelayakan lainnya meliputi peningkatan kapasitas riset nasional dan penyerapan tenaga kerja berkelanjutan. Sebagai pelengkap, pemerintah perlu menyiapkan sistem pelaporan dan verifikasi berbasis jurisdictional approach melalui pembangunan GloBE Information Return (GIR) yang terintegrasi dengan data DJP dan BKPM.

Langkah ini penting mengingat ketentuan OECD Pillar 2 menuntut transparansi dan pelaporan efektif per yurisdiksi dalam penghitungan Effective Tax Rate (ETR). Lebih jauh, Indonesia dapat mengadopsi pendekatan R&D-based refundable credit sebagaimana diterapkan di Hungaria, yang menetapkan periode pengembalian tertentu untuk menjaga akuntabilitas fiskal sekaligus mendorong riset dan inovasi industri lokal. Melalui desain yang adaptif dan terukur, QRTC berpotensi menjadi instrumen strategis dalam memperkuat daya saing investasi tanpa mengorbankan kepatuhan terhadap rezim Global Minimum Tax.

Limitasi

Policy notes ini memiliki keterbatasan dalam ruang lingkup analisis empiris maupun aspek implementatif, yang mana kajian ini belum mencakup pengujian kuantitatif yang dapat menjelaskan hubungan kausal atau korelasi antara penerapan Qualified Refundable Tax Credit (QRTC) dan peningkatan daya saing investasi. Serta belum melakukan evaluasi komprehensif terhadap kesiapan sistem administrasi perpajakan nasional, khususnya terkait mekanisme pelaporan GloBE Information Return (GIR) dan verifikasi Effective Tax Rate (ETR) berbasis yurisdiksi. Selain itu, analisis ini belum mengulas secara mendalam kapasitas fiskal dan kesiapan kelembagaan pemerintah dalam menjamin keberlanjutan implementasi QRTC.

Dengan demikian, diperlukan penelitian lanjutan berbasis data mikro dan kajian evaluatif yang lebih sistematis untuk menilai dampak aktual QRTC terhadap kepatuhan pajak, arus investasi, serta daya saing fiskal Indonesia dalam kerangka rezim Global Minimum Tax.

DAFTAR PUSTAKA

AEI. (2025). Indonesia Ranked 27th in the World in Global Competitiveness. ASOSIASI EMITEN INDONESIA.

Arizal, O. R. (2023). Tax Ratio 2022 Indonesia Menjadi Salah Satu yang Paling Rendah di Antara G20 dan ASEAN.

BADAN PUSAT STATISTIK. (2024). Realisasi Pendapatan Negara (Milyar Rupiah), 2024.

Department of Statistics Singapore. (2024). Foreign Direct Investment in Singapore (Flows).

EY Global. (2023). Hungary enacts local legislation on BEPS 2.0 Pillar Two.

KPMG. (2025). Decree 182/2024/ND-CP on the establishment, management, and use of the Investment Support Fund.

Limono, H. M. (2025). Pemerintah Alihkan Skema Insentif Pajak, Tax Holiday Diganti Refundable Tax Credit. TAX CENTRE UNIVERSITAS INDONESIA.

Lubis, A. S. P. (2023). Seperempat Abad Google dan Aspek Perpajakannya sebagai BUT di Indonesia. DJP.

Muhammad Iqbal, Dhea Savitri, Lailan Nur, Risfa Dwi Andini, & Purnama Ramadani Silalahi. (2023). PERAN PERUSAHAAN MULTINASIONAL DALAM MENINGKATKAN SEKTOR PEREKONOMIAN DI INDONESIA. CEMERLANG : Jurnal Manajemen Dan Ekonomi Bisnis, 3(1), 64–76. https://doi.org/10.55606/cemerlang.v3i1.699

OECD. (n.d.). Overview of the Key Operating Provisions of the GloBE Rules.

OECD. (2022). Tax Incentives and the Global Minimum Corporate Tax.

OECD. (2023). Tax Challenges Arising from the Digitalisation of the Economy – Administrative Guidance on the Global Anti Base Erosion Model Rules (Pillar Two), July 2023.

PERATURAN MENTERI KEUANGAN REPUBLIK INDONESIA NOMOR 130 /PMK.010/2020 (20220).

PERATURAN MENTERI KEUANGAN REPUBLIK INDONESIA NOMOR 136 TAHUN 2024 TENTANG PENGENAAN PAJAK MINIMUM GLOBAL BERDASARKAN KESEPAKATAN INTERNASIONAL, 226 (2024).

PERATURAN MENTERI KEUANGAN REPUBLIK INDONESIA NOMOR 237/PMK.010/2020 (2020).

PwC. (2025). Decree 182/2024/ND-CP on investment support.

PWC STUDIO. (2024). Implementation of Pillar 2 – possible directions for tax credits in Poland.

Remonda, R. A. (2025). PMK 136/2024: Liminalitas Insentif Pajak. MUC CONSULTING.

Saragih, J. G. (2023). Adapting Indonesia’s Tax Incentive Strategy In The Post Pillar Two Era. Journal Of Tax Policy, Economics, And Accounting, 1(2), 136–149. https://doi.org/10.61261/muctj.v1i2.47

Singapore Income Tax Act 1947, REFUNDABLE INVESTMENT CREDIT (RIC) (2025).

UU Nomor 36 Tahun 2008 Tentang Pajak Penghasilan, Pub. L. No. 36 Tahun 2008, 3 (2008).

Penulis adalah Anggota IKPI Cabang Bandung

Juan Kasma SE., SH., M.Ak., CPA., BKP., CSRS+., CSRA+ dan Tim

Email: rachmatritax@gmail.com

Disclaimer: Tulisan ini merupakan pendapat pribadi penulis