Belum genap 1 bulan setelah pelantikan sebagai Presiden Republik Indonesia pada tanggal 20 Oktober 2024, Presiden Prabowo Subianto telah membuat banyak gebrakan, mulai dari dimulainya pemberantasan korupsi, pemberantasan judi online, pencanangan Gerakan Solidaritas Nasional untuk mempersatukan kekuatan bangsa, dan yang terakhir ialah penghapusan utang UMKM (usaha mikro, kecil dan menengah) sebagai simbol keberpihakan pemerintah kepada para masyarakat kecil sebagai pelaku UMKM yang bergerak di sektor pertanian, perkebunan, peternakan, perikanan dan kelautan, serta UMKM lainnya, dengan dihapusnya piutang macet maka pelaku UMKM mempunyai akses lagi ke dunia perbankan.

Tentunya gebrakan-gebrakan yang dibuat oleh Presiden Prabowo membawa angin segar dan harapan yang sangat besar bagi masyarakat, khususnya bagi masyarakat marginal untuk keluar dari kesulitan yang mereka alami, sehingga gebrakan Presiden Prabowo patut diacungi jempol.

Setiap kebijakan yang berpihak kepada masyarakat marginal dan pelaku usaha UMKM merupakan salah satu cara untuk mewujudkan salah satu butir Pancasila, yaitu Keadilan Sosial Bagi Seluruh Rakyat Indonesia. Bicara mengenai UMKM, menjelang akhir tahun 2024 para pelaku usaha UMKM yang jumlahnya relatif banyak menunggu dengan cemas terkait dengan berakhirnya masa berlaku penerapan tarif pajak PPh Final Bruto tertentu sebesar 0,5% atau yang lebih dikenal tarif pph final UMKM, ditambah terkait rencana kenaikan tarif PPN (Pajak Pertambahan Nilai) dari 11% menjadi 12%.

Berdasarkan data dari Kementerian Koperasi dan UMKM, jumlah UMKM di Indonesia pada tahun 2024 mencapai lebih dari 65 juta unit, UMKM ini tersebar di berbagai sektor, termasuk kuliner, fashion, kerajinan tangan, hingga teknologi digital[1]. Jumlah 65 juta unit tersebut bukanlah jumlah yang sedikit, apalagi para pelaku usaha UMKM tersebut juga sebagai penyerap tenaga kerja informal yang tidak sedikit.

Kecemasan para pelaku usaha UMKM tersebut dapat dimaklumi, karena berakhirnya peraturan terkait PPh Final Bruto Tertentu nantinya mempunyai efek yang besar bagi mereka, akan terjadi lonjakan pembayaran pajak yang harus mereka tanggung dengan menggunakan skema perhitungan yang baru. Sebagai informasi untuk menghitung berapa pajak yang harus dibayar, maka Wajib Pajak dapat memilih cara perhitungannya, di antaranya : 1) Memilih melakukan pembukuan dalam menghitung berapa keuntungan / kerugiannya, dengan mengetahui keuntungan baru akan dapat dihitung berapa pajak yang terutang, kelebihan dari metode pembukuan ini lebih fair / adil karena benar-benar menghitung secara riil, apakah usaha yang dilakukan Wajib Pajak tersebut untung atau rugi, namun kesulitannya bagi pelaku usaha yang kurang paham adalah terasa rumit dan ribet.

Selain itu, membutuhkan keahlian dalam membuat laporan keuangan sesuai dengan prinsip standar akuntansi di Indonesia, tidak mudah bagi orang awam untuk dapat membuat pembukuan; 2) Memilih menggunakan norma perhitungan penghasilan neto (NPPN), arti norma perhitungan ialah suatu tarif tertentu yang telah ditentukan oleh Pemerintah untuk menentukan berapa persentase keuntungan dari setiap bidang usaha, kelebihannya sederhana dalam menghitung, kekurangannya beban pajak yang besar dan tidak menunjukkan kondisi riil dari wajib pajak; 3) Menggunakan tarif PPh Final Bruto Tertentu untuk UMKM tertentu (untuk umkm yang memiliki omzet sampai dengan Rp. 4,8 Milyar setahun). Berikut tabel kelebihan dan kekurangan dari ketiga cara menghitung pajak tersebut.

Keistimewaan dari tarif pajak final bruto tertentu (Pajak UMKM) selain sederhana, juga tarif pajak yang relatif rendah, pada awalnya berdasarkan PP No 46 Tahun 2013 Tarif PPh Final Bruto Tertentu adalah sebesar 1%, namun kemudian diubah menjadi yaitu sebesar 0,5% berdasarkan PP 23 Tahun 2018, dan kemudian mendapatkan fasilitas tambahan untuk omzet sampai dengan 500 juta tidak dikenakan pajak. Berdasarkan Peraturan Pemerintah No 55 Tahun 2022 tentang Penyesuaian Pengaturan di Bidang Perpajakan, Pasal 59 disebutkan sbb :

Pasal 59

(1) Jangka waktu tertentu pengenaan Pajak Penghasilan yang bersifat final sebagaimana dimaksud dalam Pasal 56 ayat (1) paling lama:

- 7 (tujuh) Tahun Pajak bagi Wajib Pajak orang pribadi;

- 4 (empat) Tahun Pajak bagi Wajib Pajak badan berbentuk koperasi, persekutuan komanditer, firma, badan usaha milik desa/badan usaha milik desa bersama, atau perseroan perorangan

yang didirikan oleh 1 (satu) orang; dan

- 3 (tiga) Tahun Pajak bagi Wajib Pajak badan berbentuk perseroan terbatas.

Perhitungan jangka waktu 7 tahun untuk orang pribadi sebagai mana huruf a, dihitung sejak Peraturan Pemerintah No 23 Tahun 2018, sehingga bagi Wajib Pajak yang telah memiliki NPWP sebelum tahun 2018, jangka waktu 7 tahun akan berakhir di tahun 2024. Sedangkan jangka waktu wajib pajak badan (huruf b dan c) dihitung sejak berdirinya wajib pajak badan tersebut.

Jika tidak ada perubahan atas Peraturan Pemerintah No 55 tersebut, maka pada tahun 2025, Wajib Pajak Orang Pribadi yang sudah menggunakan tarif tersebut harus memilih metode perhitungan dalam menghitung laba dan membayar pajaknya. Metode tersebut ialah menggunakan pembukuan, atau menggunakan norma perhitungan penghasilan neto (NPPN). Sebagai perbandingan dapat dilihat berapa jumlah pajak yang harus dibayar pada tahun 2025 dengan asumsi omzetnya sama, berdasarkan ketiga metode tersebut.

Contoh penggunaan metode dapat dijelaskan sebagai berikut :

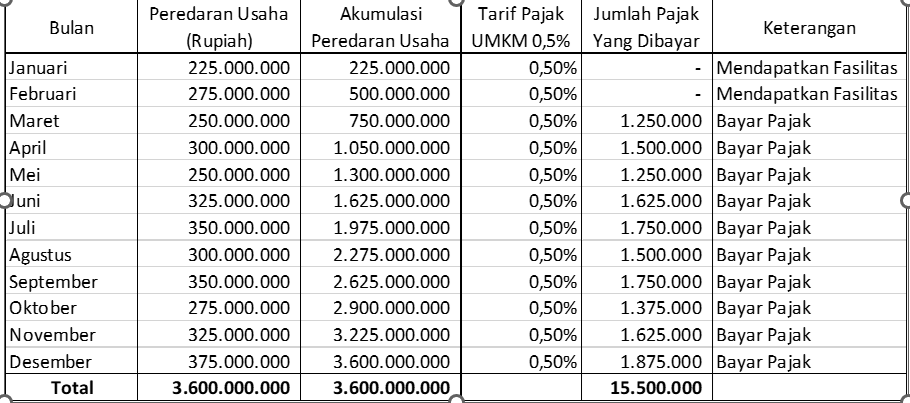

A. Tuan Amir status K/3 (Kawin memiliki 3 tanggungan) memulai usaha sebagai pemilik toko bahan bangunan di Jakarta Selatan sejak tahun 2017, pada tahun 2024 memiliki omzet peredaran usaha sebesar Rp. 3.600.000.000,- (Tiga Milyar Enam Ratus Juta Rupiah), dengan perincian sebagai berikut :

Jumlah pajak yang harus dibayar oleh Tuan Amir pada tahun 2024 sebesar Rp. 15.500.000,-. Namun pada tahun 2025 Tuan Amir tidak boleh menggunakan tarif final UMKM 0,5%, karena Tuan Amir sudah menggunakan tarif final UMKM 7 tahun lamanya yaitu sejak 2018 sd 2024.

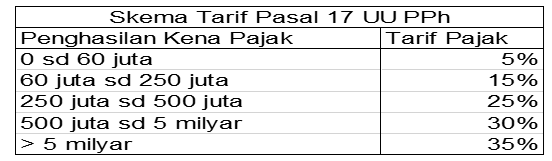

Tahun 2025 dan seterusnya Tuan Amir harus menghitung labanya dengan memilih menggunakan pembukuan atau menggunakan norma perhitungan penghasilan neto (NPPN), dan menggunakan tarif pajak Pasal 17 UU PPh yaitu tarif pajak progresif dengan skema sbb :

Lalu jika kita simulasikan pada tahun 2025 seandainya Tuan Amir memilki omzet yang sama dengan tahun 2024 yaitu sebesar Rp. 3.600.000.000,-

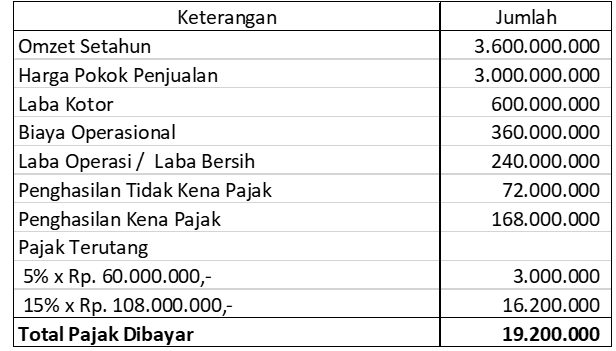

B. Jika Tuan Amir menggunakan pembukuan, dengan asumsi omzet sebesar Rp. 3.600.000.000,- setahun, harga pokok penjualan sebesar Rp. 3.000.000.000,-, biaya operasional yang boleh dibiayakan sebesar Rp. 360.000.000,-. Maka perhitungan laba dan jumlah pajak yang harus dibayar adalah sbb :

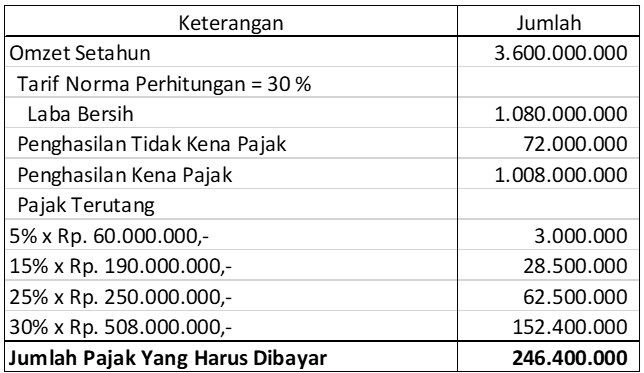

C. Jika Tuan Amir memilih menggunakan norma perhitungan penghasilan neto (NPPN), dengan bidang usaha toko eceran bahan bangunan (KLU 47528), dan lokasi usaha Tuan Amir di daerah Jakarta Selatan, berdasarkan peraturan dirjen pajak no. 17 tahun 2015 tentang norma perhitungan penghasilan neto, nya adalah sebesar 30%.

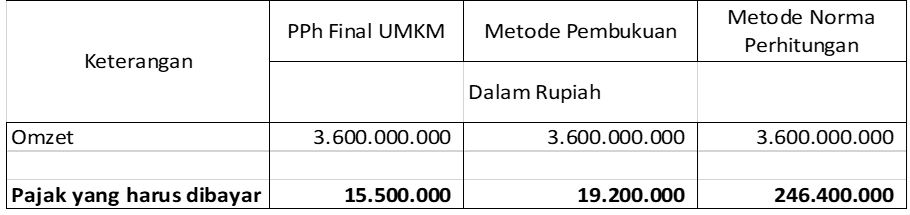

Berdasarkan simulasi contoh kasus di atas, jika diperbandingan maka terlihat jumlah pajak yang berbeda dari ketiga metode perhitungan pajaknya, yaitu sbb :

Tentu dengan perbedaan jumlah pajak yang relatif besar akan membebani wajib pajak UMKM, yang dalam kondisi sekarang belum sepenuhnya pulih pasca pandemi covid-19, dan kondisi perekonomian yang tidak baik-baik saja.

Lalu yang menjadi pertanyaan, apakah penerapan pajak final umkm ini hanya berlaku di Indonesia saja ? ternyata berdasarkan data OECD ada banyak negara yang juga memberlakukan tarif pajak final dengan tujuan untuk mengurangi biaya kepatuhan bagi pelaku usaha kecil dan mikro sebagaimana dikutif dalam artikel OECD yang berjudul “The Design of Presumtive Tax Regimes in Selected Countries”. Karena untuk menghitung berapa pajak yang harus dibayar, dibutuhkan biaya kepatuhan yang relatif tinggi sehingga menimbang hal tersebut, dikeluarkanlah kebijakan pajak yang lebih sederhana sehingga wajib pajak dapat mudah membayar pajaknya.

Jika dilihat alasan penerapan pajak final bruto tertentu (berdasarkan PP 23 Tahun 2018) di Indonesia dengan pertimbangan “untuk mendorong masyarakat berperan serta dalam kegiatan ekonomi formal, dengan memberikan kemudahan dan lebih berkeadilan kepada Wajib Pajak yang memiliki peredaran bruto tertentu untuk jangka waktu tertentu, perlu mengganti Peraturan Pemerintah Nomor 46 Tahun 2013 tentang Pajak Penghasilan atas Penghasilan dari Usaha yang Diterima atau Diperoleh Wajib Pajak yang Memiliki Peredaran Bruto Tertentu;

Melihat kondisi masyarakat Indonesia khususnya pelaku usaha UMKM yang masih minim pengetahuan dalam melaksanakan kewajiban perpajakan, maka perlu dipikirkan kembali untuk memperpanjang ketentuan mengenai penerapan PPh Final UMKM, malah kalau bisa aturan PPh Final UMKM tersebut berlaku selamanya, namun mengingat negara juga memerlukan dana dari pajak, dan agar kebijakan PPh Final UMKM tersebut tidak disalahgunakan oleh mereka yang memang memiliki peredaran usaha yang relative besar, ada baiknya batas peredaran usaha yang dapat diklasifikasikan sebagai pelaku usaha UMKM ditinjau ulang, sekarang ini batas omzet yang masih dapat dikategorikan sebagai pelaku UMKM adalah sebesar Rp4.800.000.000,- / tahun. Jika kita bandingkan batas peredaran usaha yang masuk klasifikasi penghasilan umkm, maka batas peredaran omzet UMKM di Indonesia termasuk yang paling tinggi, berikut publikasi IMF yang berjudul How to Design a Presumtive Income Tax for Micro and Small Enterprises.

Penulis adalah Ketua Departemen Penelitian dan Pengkajian Kebijakan Fiskal, Ikatan Konsultan Pajak Indonesia (IKPI)

Pino Siddharta, S.E, S.H, M.Si

Disclaimer : Tulisan ini merupakan pendapat pribadi penulis