Abstrak

Pajak merupakan salah satu bentuk pendapatan suatu negara yang digunakan untuk memajukan kesejahteraan rakyat. Namun, penyelundupan pajak yang sering terjadi dapat menurunkan pendapatan tersebut dan merugikan ekonomi negara. Oleh sebab itu, pemerintah Republik Indonesia (RI) telah menyelenggarakan beberapa program amnesti pajak untuk memberikan kesempatan kepada wajib pajak untuk melaporkan aset tersembunyi tanpa dihukum. Artikel ini bertujuan untuk mengkaji kebijakan-kebijakan amnesti pajak yang telah terlaksana sejauh ini. Kemudian, artikel ini juga menelaah pelaksanaan amnesti pajak di luar negeri untuk memberi gambaran tentang efek jangka pendek dan panjang yang mungkin akan timbul. Meskipun amnesti pajak tahun 1964 dan 1984 di RI dianggap gagal, amnesti pajak 2016-2017 dan program pengakuan sukarela (PPS) 2022 berhasil meningkatkan pendapatan jangka pendek negara.

Amnesti pajak 2016-2017 bahkan memecahkan rekor dunia jumlah pajak yang terkumpul dalam satu program amnesti. Tetapi, efek jangka panjang program amnesti pajak seperti menurunnya kepatuhan wajib pajak serta meningkatnya kesenjangan harus dipertimbangkan. Ketidakadilan terhadap wajib pajak yang patuh juga harus dipikirkan sebab hal ini berpotensi untuk membuat wajib pajak beralih menjadi tidak patuh. Pelaksanaan amnesti pajak kedepannya, terutama tahun 2025 yang masih diwacanakan, harus memperhitungkan aspek-aspek negatif amnesti pajak dan pengalaman negara-negara lain.

- Pendahuluan

Pajak merupakan salah satu bentuk pendapatan negara yang berfungsi untuk memajukan kesejahteraan masyarakat. Namun, pendapatan pajak Republik Indonesia (RI) yang masih rendah diakibatkan oleh penyelundupan pajak dan penempatan aset di luar negeri (Pramudito, 2015). Demi mengatasi masalah ini, pemerintah RI telah menerapkan program amnesti pajak untuk memberikan kesempatan terbatas kepada pembayar pajak untuk mengajukan aset luar negeri mereka dan membayar biaya pajak aset tersebut tanpa terkena penalti atau ancaman pelanggaran hukum (Undang-Undang Republik Indonesia, 2016).

Kepatuhan terhadap pembayaran pajak sangat penting agar negara mampu menjaga kepentingan umum dan mendistribusikan kekayaan secara efektif (Erdogdu & Akar, 2022). Tetapi, penyelundupan pajak telah terjadi sejak konsep pajak ditetapkan (Leenders et al., 2023) dan hal ini berdampak kepada berkurangnya pendapatan publik, mengakibatkan redistribusi kekayaan yang tidak merata dan kesenjangan pendapatan. Oleh sebab itu, pemerintah telah menerapkan berbagai kebijakan fiskal untuk meningkatkan kepatuhan pembayaran pajak, salah satunya adalah amnesti pajak. Sejatinya pelaksaan amnesti pajak di Indonesia telah berlangsung pada tahun 1964 dan 1984, namun akibat sistem administrasi pajak yang tidak memadai pada masa itu, program tersebut dianggap tidak berhasil (Hajawiyah et al., 2021).

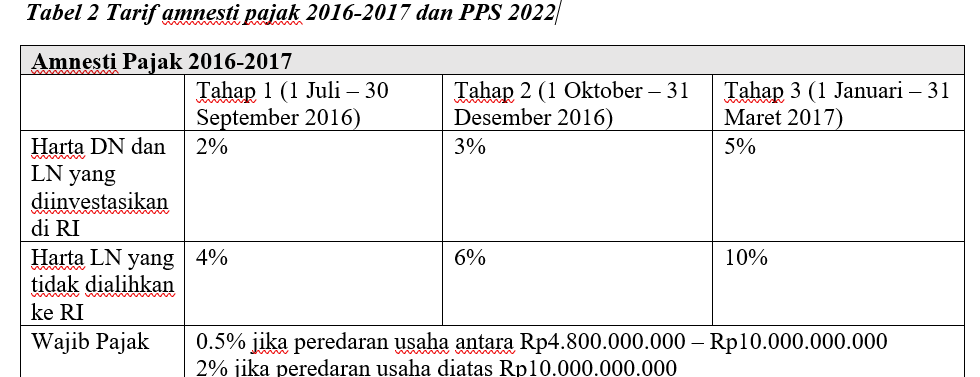

Program amnesti pajak telah berhasil dilaksanakan di RI adalah pada 2016 sehingga 2017, yang terbagi dalam tiga tahap, yaitu 1 Juli 2016 sampai 30 September 2016 (tahap 1), 1 Oktober 2016 sampai 31 Desember 2016 (tahap 2) dan 1 Januari 2017 hingga 31 Maret 2017 (tahap 3) (Undang-Undang Republik Indonesia, 2016). Penurunan pertumbuhan ekonomi yang diakibatkan oleh COVID-19 membuat pemerintah kembali mengesahkan Program Pengungkapan Sukarela (PPS) atau yang sering disebut amnesti pajak jilid II.

Program ini berlangsung dari 1 Januari 2022 hingga 30 Juni 2022 dengan harapan mampu memulihkan perekonomian RI (Undang-Undang Republik Indonesia, 2021). Dewan Perwakilan Rakyat (DPR) juga berharap dapat menginisiasi kembali program amnesti pajak pada tahun 2025, menargetkan pembayar amnesti pajak periode sebelumnya dikarenakan keyakinan bahwa belum seluruh harta dideklarasikan 100% (Rachman, 2024). Pengadaan amnesti pajak yang berulang kali ini mengindikasikan bahwa pendapatan negara dari amnesti pajak cukup memuaskan dan masih dapat dimaksimalkan untuk meningkatkan pendapatan pajak negara.

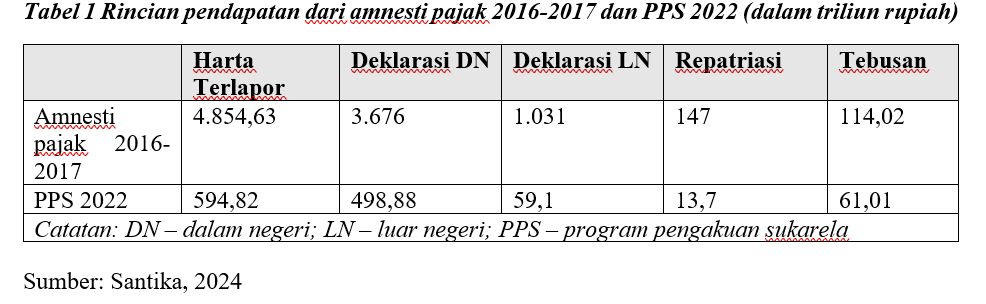

Amnesti pajak dalam pelaksanaannya telah menuai berbagai pro dan kontra. Meskipun bisa meningkatkan pendapatan negara dalam jangka pendek, pemberlakuan amnesti pajak dianggap tidak adil dan menguntungkan penyelundup pajak (Erdogdu & Akar, 2022). Nilai harta yang dideklarasi pada amnesti pajak di tahun 2016-2017 mencapai Rp4.855 triliun (Ariyanti, 2017), sedangkan pada PPS tahun 2022 nilai harta yang diajukan adalah Rp595 triliun (Sopiah, 2022).

Rincian pendapatan ini dapat dilihat pada Tabel 1. Tetapi kebijakan ini dinilai bisa meningkatkan jumlah pengemplang pajak dan tidak menaikkan rasio pajak, sehingga efektivitasnya kembali dipertanyakan (Santika, 2024). Dikarenakan banyaknya data dan opini pada pelaksanaan amnesti pajak, artikel ini ditulis untuk meninjau dan merangkum informasi yang telah diketahui dari amnesti pajak 2016-2017 dan PPS 2022.

Artikel ini juga akan membahas program amnesti pajak yang telah berlangsung di luar negeri, untuk dijadikan perbandingan dalam mempertimbangkan program yang akan dilaksanakan kedepannya. Artikel ini diharapkan dapat menambah informasi mengenai kebijakan amnesti pajak di Indonesia dan memberikan gambaran mengenai amnesti pajak yang akan dilakukan pada tahun 2025.

- Analisis amnesti pajak 2016-2017 dan PPS tahun 2022

Amnesti pajak tahun 2016-2017 terbagi dalam tiga tahap, yang bertujuan untuk memberikan tarif yang lebih ringan kepada pembayar pajak yang mengajukan asetnya pada tahap yang lebih awal. Untuk mengaji keefektifan amnesti pajak di periode ini, beberapa peneliti telah menerbitkan hasil analisis mereka. Hajawiyah et al. (2021) menyatakan bahwa amnesti pajak 2016-2017 mampu meningkatkan kepatuhan membayar pajak.

Amnesti pajak ini juga memberikan dampak positif terhadap pemasukan jangka pendek RI (Hajawiyah et al., 2021). Hasanah et al. (2021) juga melakukan analisis amnesti pajak 2016-2017 dan membandingkannya dengan kebijakan PPS tahun 2022, yang belum terlaksanakan saat artikel tersebut terbit. Diperkirakan bahwa keberhasilan PPS 2022 bergantung pada sosialisasi dari pemerintah dan keyakinan bahwa pembayar amnesti tidak akan ditindak (Hasanah et al., 2021).

Menarik untuk disebutkan bahwa pendapatan RI dari amnesti pajak ini memecahkan rekor dunia, sehingga sering dianggap program amnesti pajak tersukses di dunia (Diela, 2016). Evaluasi ini menunjukkan bahwa program amnesti pajak dapat memberi keuntungan fiskal kepada RI.

Menyusul amnesti pajak 2016-2017, program pengakuan sukarela (PPS) tahun 2022 pada dasarnya merupakan program sukarela untuk deklarasi pajak, sehingga sering disebut amnesti pajak jilid II. Namun, Direktur Jenderal Pajak (DJP) menekankan bahwa PPS berbeda dengan amnesti pajak yang dilaksanakan pada tahun 2016-2017 (Anggela, 2022a). Jika amnesti pajak 2016-2017 memfokuskan pada perbedaan tarif dari tahap 1 hingga tahap 3, PPS 2022 membedakan jenis kebijakan dan subjek pajak.

Kebijakan 1 dalam PPS menyasar wajib pajak yang belum mengajukan harta yang diperoleh sebelum Desember 2015, sedangkan Kebijakan 2 diperuntukkan harta yang diperoleh pada 2016-2020. Tarif pembayaran amnesti pajak 2016-2017 dan PPS 2022 dapat dilihat pada Tabel 2. Meskipun total wajib pajak yang mengikuti PPS 2022 lebih sedikit dibandingkan amnesti pajak 2016-2017, yaitu 247.918 dibandingkan 956.793, PPS 2022 dinilai lebih berhasil dibandingkan amnesti pajak 2016-2017, mempertimbangkan jangka waktu pelaksanaan PPS 2022 yang lebih singkat dan cakupan yang lebih kecil (Sopiah, 2022).

Sumber: Undang-Undang Republik Indonesia Nomor 11 Tahun 2016; Anggela, 2022a.

Meskipun kebijakan ini menguntungkan negara secara fiskal, terdapat kerugian pada beberapa sektor yang berkaitan dengan pengampunan pajak. Program pengampunan pajak dianggap tidak menjamin keadilan bagi yang mematuhi kewajiban pajak karena wajib pajak yang membayar secara konsisten merasa pengampunan pajak hanya menguntungkan mereka yang tidak membayar pajak dan melapor aset (Gunawan, 2019). Hal ini akhirnya dapat menimbulkan keinginan untuk menunda pelaporan demi menunggu masa pelaksanaan amnesti pajak selanjutnya. Kemudian, walaupun terjadi peningkatan pendapatan negara dalam jangka pendek, rasio pendapatan pajak terhadap Produk Domestik Bruto (PDB) Indonesia tetap rendah (Amin & Machmud, 2024). Sebagai perbandingan, Indonesia merupakan negara dengan rasio kedua terendah di Asia Tenggara (11.6%), hanya di atas Myanmar (World Bank, 2023). Hal ini menunjukkan bahwa penetapan program pengampunan pajak harus mempertimbangkan kerugian moral dan ketidakefektifan dalam meningkatkan kepatuhan wajib pajak.

- Pelaksanaan amnesti pajak di luar negeri

Selain RI, banyak negara telah melangsungkan program amnesti pajak untuk meningkatkan pendapatan jangka pendek mereka. Beberapa negara juga memberlakukan kebijakan tambahan yang dinilai mampu meningkatkan kesuksesan program amnesti pajak. Oleh sebab itu, kebijakan serta dampak yang telah menimpa negara-negara tersebut wajib dikaji untuk memberikan gambaran kepada RI dalam melaksanakan amnesti pajak kedepannya.

Berkaca pada artikel Erdogdu & Akar (2022), Turki yang telah melaksanakan amnesti pajak sebanyak 37 kali telah melihat efek jangka panjang dari program tersebut. Pelaksanaan yang berulang kali mengakibatkan penurunan kredibilitas pemerintah dan kepatuhan wajib pajak. Amnesti pajak yang berulang kali juga meningkatkan kesenjangan dalam distribusi kekayaan. Di sisi lain, Norwegia yang memiliki jumlah pelaksanaan amnesti pajak terkecil mampu menjaga pemerataan distribusi kekayaan negaranya (Erdogdu & Akar, 2022). Sebuah survei yang dilakukan di Republik Afrika Selatan turut mengungkapkan bahwa amnesti pajak berulang kali dapat memengaruhi tingkat kepatuhan wajib pajak seperti wajib pajak yang tidak patuh tetap tidak patuh karena kerap menunggu jadwal amnesti pajak selanjutnya. Sedangkan pembayar pajak yang patuh akan mulai menyelundupkan asetnya karena melihat amnesti pajak sebagai sebuah reward (Junpath et al., 2016).

Kemudian, untuk meminimalisir pelaksanaan amnesti pajak, program yang dilakukan harus efektif. Beberapa kebijakan seperti yang dilakukan negara lain dapat dijadikan bahan pembelajaran. Irlandia mempublikasikan daftar nama wajib pajak nakal di surat kabar dan memperkenalkan kebijakan sanksi yang lebih berat di akhir program amnesti pajak mereka. Kemudian pemerintah India menjual obligasi khusus yang berlaku selama 10 tahun yang dapat dibeli dengan dana yang tidak jelas asal-usulnya (Uchitelle, 1989). Selain untuk menangani keterpurukan ekonomi, ada negara yang menerapkan amnesti pajak sebagai senjata politik untuk memenangkan pemilihan umum (Erdogdu & Akar, 2022). Amnesti pajak juga dilakukan untuk memperbaiki kesalahan dalam sistem perpajakan negara (López-Laborda & Rodrigo, 2003). Namun, amnesti pajak tidak boleh dipertimbangkan sebagai pilihan pertama dan hanya dilakukan jika reformasi sistem pajak tidak dapat dilaksanakan (Villalba, 2017).

Beberapa alternatif yang diusulkan adalah menetapkan peraturan permanen yang memberikan keringanan kepada wajib pajak yang secara terbuka mengakui bahwa mereka melanggar peraturan pajak (Alstadsæter et al., 2019). Tetapi secara keseluruhan, perubahan dalam sistem perpajakan merupakan kebijakan yang terbaik untuk mengatasi penyelundupan pajak. Kebijakan-kebijakan seperti memberikan akses informasi lengkap kepada wajib pajak, memberikan pilihan untuk mencicil jika kewajiban membayar tidak dapat dipenuhi sementara, serta meningkatkan fungsi audit dan mengevaluasi hasil akhir audit (Erdogdu & Akar, 2022). Selain itu, manajemen pajak yang teratur dapat meningkatkan kepatuhan wajib pajak dalam jangka panjang (Baer & Le Borgne, 2008). Kontak antara wajib pajak dan otoritas pajak juga dinilai mampu meningkatkan kepatuhan jangka pendek, karena membuat wajib pajak merasa dalam pengawasan (Slemrod, 2018)

- Kesimpulan dan rekomendasi

Berdasarkan informasi yang telah dipaparkan di bagian sebelumnya, terdapat beberapa pelajaran yang dapat dipetik oleh RI. Merujuk kepada analisis yang dilakukan oleh berbagai ahli, dapat disimpulkan bahwa kebijakan amnesti pajak 2016-2017 dan PPS 2022 berhasil mendatangkan pendapatan jangka pendek dalam jumlah yang besar. Namun, rasio pajak-PDB yang masih rendah menandakan kepatuhan wajib pajak tetap rendah. Kemudian, berkaca kepada pelaksanaan amnesti pajak di luar negeri, terlalu sering melakukan program amnesti pajak malah merusak ekonomi negara, berbanding terbalik dengan negara yang melaksanakan amnesti pajak sejarang mungkin. Beberapa artikel juga menyarankan untuk melakukan reformasi sistem pajak, dibandingkan dengan terus bergantung kepada program amnesti pajak.

Analisis dari DJP mengungkapkan bahwa aset luar negeri yang dideklarasikan banyak berasal dari negara rendah atau tanpa pajak yang sering dijuluki tax haven. Peserta repatriasi memiliki aset di negara-negara seperti Singapura, Hong Kong, Australia dan Virginia Britania Raya (Anggela, 2022b). Dalam hal ini, pemerintah RI telah mencoba membuat perjanjian dengan beberapa negara terkait repatriasi aset apabila wajib pajak dinyatakan bersalah, meskipun pada praktiknya sukar dilakukan. Oleh karena itu, pemerintah RI wajib terus menjalin kerjasama untuk meningkatkan penanganan penyelundupan pajak. Pemerintah RI juga harus meningkatkan sistem dan kebijakan perpajakan dalan negeri, untuk menguatkan kepercayaan rakyat dalam menempatkan asetnya di dalam negeri.

Melihat adanya perbedaan antara amnesti pajak 2016-2017 dan PPS 2022, besar kemungkinan program amnesti pajak yang akan dilakukan pada tahun 2025 memiliki perbedaan dengan program sebelumnya. Program yang dijuluki ‘Tax Amnesty Jilid III’ ini rencananya akan dibahas pada Januari 2025, merevisi Undang-Undang RI Nomor 11 Tahun 2016. Sasaran amnesti pajak 2025 adalah wajib pajak yang telah mengikuti program amnesti pajak 2016-2017 (Rachman, 2024). Terdapat juga penetapan tarif dan pendeteksian harta yang berbeda dengan program sebelumnya (Purnama, 2024), meskipun detil amnesti pajak 2025 belum tersedia pada saat ditulisnya kajian ini. Pemerintah disarankan untuk meninjau kembali pelaksanaan amnesti pajak 2025, dengan mempertimbangkan bahaya jangka panjang yang mungkin akan timbul.

Daftar Pustaka

Alstadsæter, A., Johannesen, N., Zucman, G. (2019). Tax evasion and inequality. American Economic Review, 109(6), 2073-2103. https://doi.org/10.1257/aer.20172043.

Amin, M. & Machmud, A. (2024). Implementasi dan efektivitas pelaksanaan undang-undang pengampunan pajak dan program pengungkapan sukarela. UNES Law Review, 6, 3. https://doi.org/10.31933/unesrev.v6i3

Anggela, N. L. (2022a, Maret 22). Serupa tapi tak sama, ini beda tax amnesty dan PPS [Bisnis]. Diakses dari https://ekonomi.bisnis.com/read/20220322/259/1513866/serupa-tapi-tak-sama-ini-beda-tax-amnesty-dan-pps

Anggela, N. L. (2022b, Juli 2). Menkeu ungkap 15 negara asal deklarasi dan repatriasi harga bersih PPS, mayoritas di Singapura [Bisnis]. Diakses dari https://ekonomi.bisnis.com/read/20220702/9/1550429/menkeu-ungkap-15-negara-asal-deklarasi-dan-repatriasi-harta-bersih-pps-mayoritas-di-singapura

Ariyanti, F. (2017, April 01). Resmi berakhir di 31 Maret, ini hasil tax amnesty [Liputan 6]. Diakses dari https://www.liputan6.com/bisnis/read/2906371/resmi-berakhir-di-31-maret-ini-hasil-tax-amnesty

Baer, K. & Le Borgne, E. (2008). Tax amnesties: Theory, trends, and some alternatives. International Monetary Fund, 1-79.

Diela, T. (2016, September 29). Indonesia’s tax amnesty program breaks world record [Jakarta Globe]. Diakses dari https://jakartaglobe.id/business/indonesias-tax-amnesty-program-breaks-world-record

Erdogdu, M. M. & Akar, S. (2022). Behavioral aspects of tax amnesties and their effects in twelve countries. Public Finance Quarterly. https://doi.org/10.35551/PFQ_2022_2_7

Gunawan, E. (2019). Keadilan bagi wajib pajak yang patuh pasca berlakunya Undang- Undang Nomor 11 Tahun 2016 tentang Pengampunan Pajak. Law Review, 19(2), 142. https://doi.org/10.19166/lr.v0i2.1592

Hajawiyah, A., Suryarini, T. & Tarmudji, T. (2021). Analysis of tax amnesty’s effectiveness in Indonesia. Journal of International Accounting, Auditing and Taxation, 44, 100415. https://doi.org/10.1016/j.intaccaudtax.2021.100415

Hasanah, U., Na’im, K., Elyani & Waruwu, K. (2021). Analisis perbandingan tax amnesty jilid I dan jilid II (Program Pengungkapan Sukarela) serta peluang keberhasilannya. Riset & Jurnal Akuntansi, 5, 2. https://doi.org/10.33395/owner.v5i2.565

Leenders, W., Lejour, A., Rabaté, S. & van’t Riet, M. (2022). Offshore tax evasion and wealth inequality: Evidence from a tax amnesty in the Netherlands. Journal of Public Economics, 217(2023), 104785. https://doi.org/10.1016/j.jpubeco.2022.104785

Pramudito, S. P. (2015, Oktober 10). What is the problem with tax collection in Indonesia? [Indonesia Investment]. Diakses dari https://www.indonesia-investments.com/id/finance/financial-columns/what-is-the-problem-with-tax-collection-in-indonesia/item6023?

Purnama, A. Y. R. (2024, Desember 05). DPR sebut tax amnesty jilid III tawarkan skema pengakuan baru [Bloomberg Technoz]. Diakses dari https://www.bloombergtechnoz.com/detail-news/56921/dpr-sebut-tax-amnesty-jilid-iii-tawarkan-skema-pengakuan-baru

Rachman, A. (2024, November 30). DPR bahas tax amnesty jilid III mulai Januari 2025, ini bocorannya [CNBC Indonesia]. Diakses dari https://www.cnbcindonesia.com/news/20241130075751-4-592328/dpr-bahas-tax-amnesty-jilid-iii-mulai-januari-2025-ini-bocorannya

Santika, E. F. (2024, November 20). Menilik perbandingan hasil tax amnesty jilid I dan II [databoks]. Diakses dari https://databoks.katadata.co.id/index.php/ekonomi-makro/statistik/673dc7c7269cb/menilik-perbandingan-hasil-tax-amnesty-jilid-i-dan-ii

Slemrod, J. (2018). Tax compliance and enforcement. Journal of Economic Literature, 57(4), 904-954. https://doi.org/10.3386/w24799

Sopiah, A. (2022, Desember 29). Sri Mulyani cs kantongi Rp61 T dari ‘Tax Amnesty Jilid II’ [CNBC Indonesia]. Diakses dari https://www.cnbcindonesia.com/news/20221229144723-4-401186/sri-mulyani-cs-kantongi-rp-61-t-dari-tax-amnesty-jilid-ii

Uchitelle, E. (1989). The effectiveness of tax amnesty programs in selected countries. FRBNY Quarterly Review Autumn. Diakses dari https://www.newyorkfed.org/medialibrary/media/research/quarterly_review/1989v14/v14n3article5.pdf

Undang-Undang Republik Indonesia Nomor 11 Tahun 2016 tentang Pengampunan Pajak. Diakses 10 Desember 2024 dari https://peraturan.bpk.go.id/Details/37480

Undang-Undang Republik Indonesia Nomor 7 Tahun 2021 tentang Harmonisasi Peraturan Perpajakan. Diakses 10 Desember 2024 dari https://peraturan.bpk.go.id/Details/185162/uu-no-7-tahun-2021

Villalba, A. S. (2017). On the effects of repeated tax amnesties. Journal of Economics and Political Economy, 4(3), 285-301. https://doi.org/10.1453/jepe.v4i3.1394

World Bank (2023). Tax revenue (% of GDP). Diakses dari https://data.worldbank.org/indicator/gc.tax.totl.gd.zs?name_desc=false&view=map

Penulis adalah anggota Ikatan Konsultan Pajak Indonesia (IKPI) Cabang Medan

Harun Ongah

Email: harunongah.mm@gmail.com

Disclaimer: Tulisan ini merupakan pendapat pribadi penulis

Catatan: Artikel ini pernah dipublikasi pada Jurnal Akutansi Manajemen Ekonomi Kewirausahaan (JAMEK), 4(3), pp. 402-406. doi: 10.47065/jamek.v4i3.1798.